Резка металла на какой счет отнести

Обновлено: 04.10.2024

В ходе своей деятельности любая фирма выполняет определенную работу или предоставляет услугу. Услуга в отличии от работы носит нематериальный характер, то есть мы можем ощутить ее эмпирически, но не можем при этом потрогать. Однако, обе они (услуга и работа) могут носить производственный и непроизводственный характер.

В налоговом кодексе определяются виды этих услуг, к ним относятся:

- Услуги обработки материалов, исполнение определенных операций по производству продукции;

- Техобслуживание объектов и иные похожие работы;

- Контролирование технологического процесса по ходу производства продукта;

- Услуги по доставке и транспортировке.

Услуги можно разделить на:

- Услуги по ремонту и эксплуатации;

- Услуги по консультированию.

Хороший пример этих услуг - инжиниринг (проектирование, строительство, монтаж, ввод объекта в эксплуатацию, инженерно-технические услуги), подготовка товара (пред- или послепродажная), определенные услуги по резке и установке, аренда чего-либо, IТ-сопровождение и так далее. "1С Бухгалтерия" дает возможность делать учет и производить расчет себестоимости, чтобы знать их действительную стоимость.

Как настроить учетную политику

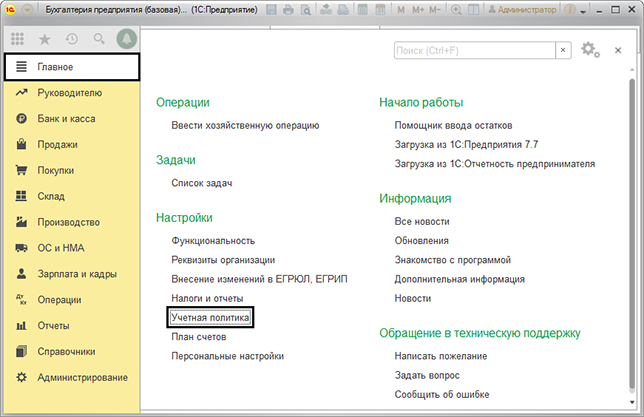

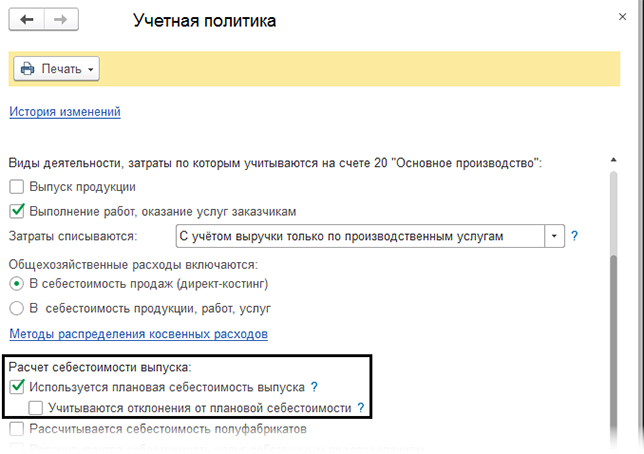

Нужно зайти в: Учетная политика - Главное - Настройки.

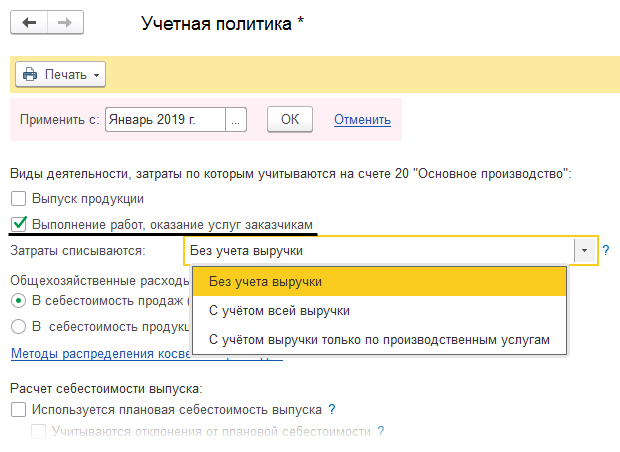

Поставить галочку, которая показывает, что мы работаем с услугами, кроме того нужно указать порядок списывания затрат.

- Если выбрать первое - без учета выручки, то затраты списываются со счета 20 числа "Основное производство". Данный вариант может быть удобен тем, кто не делает учет в отношении номенклатурных групп;

- При выборе - с учетом выручки, списание производится при выручке по номенклатурной группе "Выручка по деятельности основной системы налогообложения", далее мы видим ее отображение в виде документа "Реализация товаров и услуг".

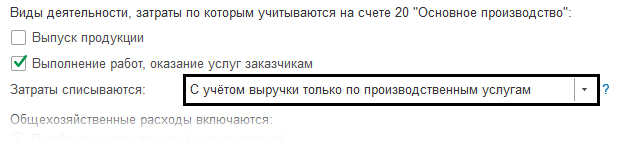

- Выбирая третий вариант, будет учитывается выручка, которая отражена при помощи "Оказание производственных услуг". Выручка из документа, описанная выше при этом не учитывается.

Чтобы рассмотреть наш пример и отображение операции по оказанию услуг разберем 3й вариант.

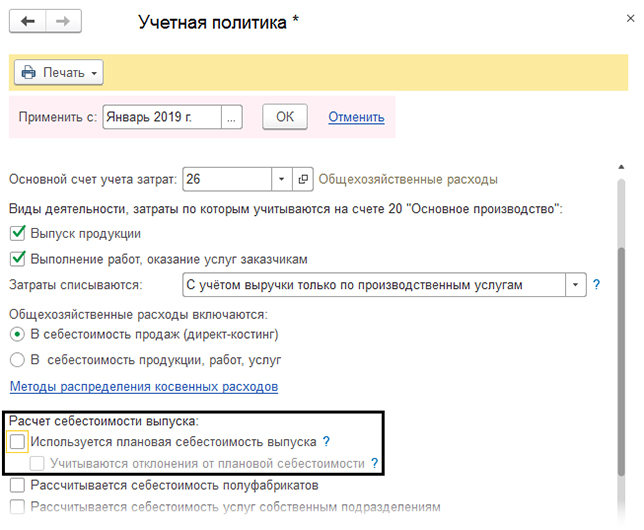

Находим строку - "расчет себестоимости выпуска". При установке галочки "использовать плановую себестоимость", оказание услуги целый месяц учитываются по плановой, а в конце по фактической себестоимости.

В примере на рисунке мы галочку ставить не стали.

Учет производственных услуг

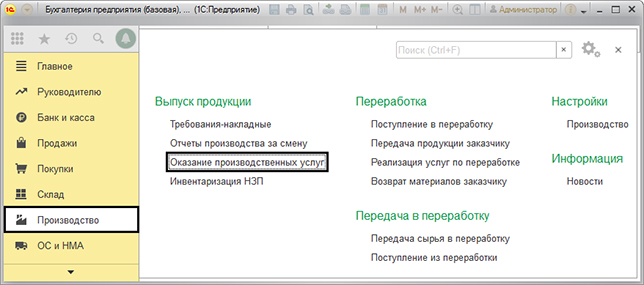

Выбираем в меню "Производство - Выпуск продукции", находим документ "Оказание производственных услуг"

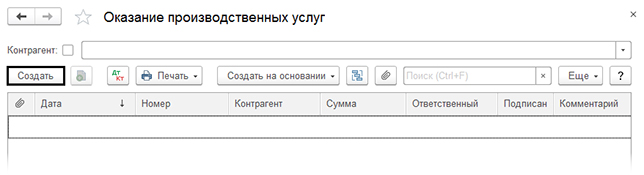

Нажимаем кнопку "Создать" в программе или "Insert" на клавиатуре компьютера, так мы создадим новый документ.

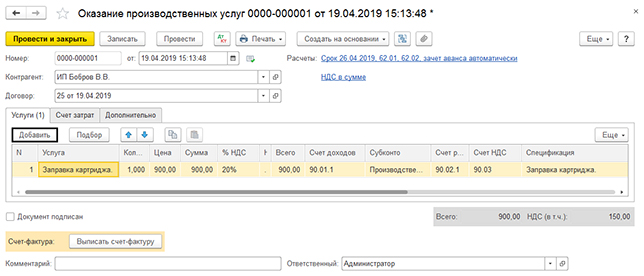

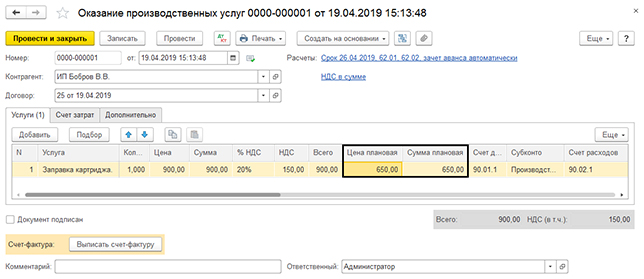

Разберем обычный пример. Допустим компания предоставила услугу – заправила картридж. Заполняем шапку, прописываем поле "Контрагент", "Договор", нажимаем "Добавить" и смотрим табличную часть.

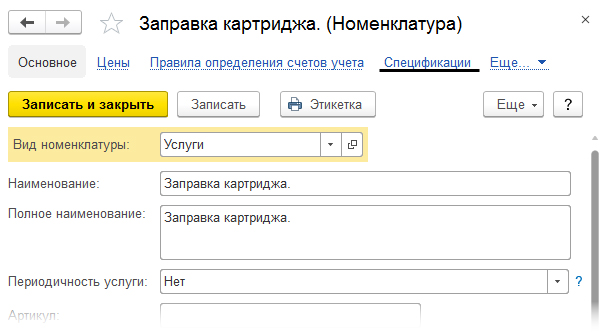

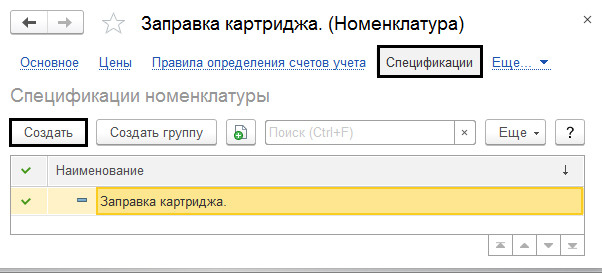

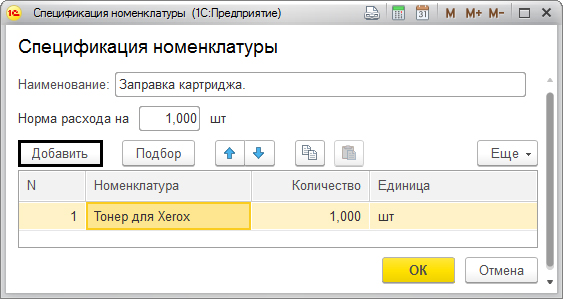

Когда мы заносим элемент производственной услуги, то можем прописать спецификацию.

В этом разделе можно задать какое сырье спишется на эту услугу.

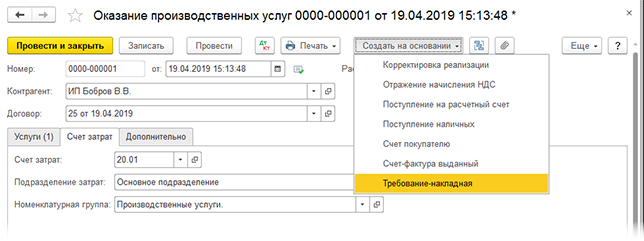

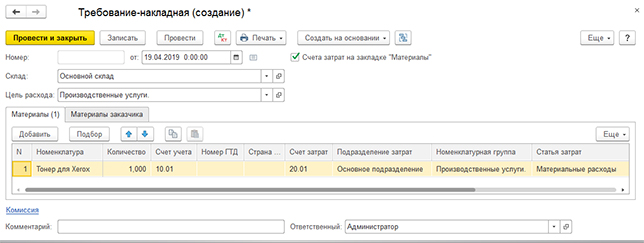

Данные автоматически переносятся в "Требование - накладную", ее можно создать из документа нажатием "Создать на основании".

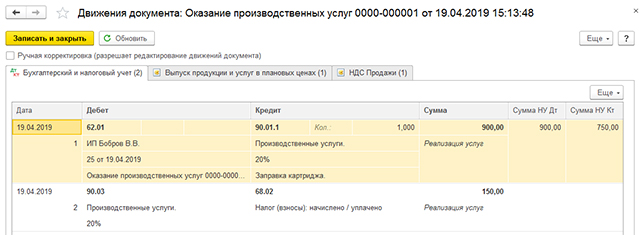

Давайте посмотрим вкладку "Счет затрат". Там нужно заполнить все поля для того, чтобы сформировать бухгалтерские записи при списывании затрат по этой услуге. Использованная для учета производства номенклатурная группа, не должна быть в других видах деятельности (реализация или выпуск товаров и тому подобное). Далее нужно нажать на "Провести" и проверить проводки, для этого жмем кнопку "Дт/Кт".

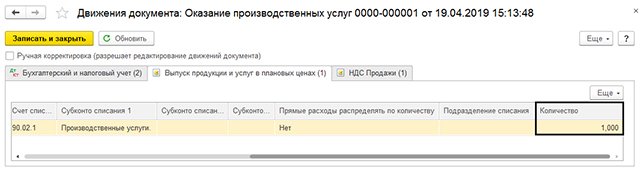

Формируется проводка на сумму выручки от продажи услуги.

Списание затрат

Создаем "Требование - накладную»", как на рисунке выше. В документ в автоматическом порядке перенесены данные спецификации. Поэтому нужно только заполнить склад, откуда производится списывание расходников. Указываем цель расхода, как в примере - "Производственные услуги".

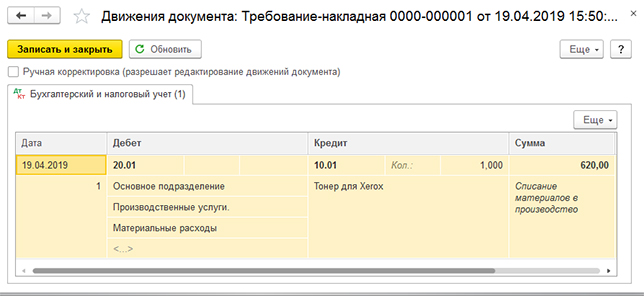

Смотрим что получилось.

В Дт счета "Основное производство" списываются расходные материалы по предоставленной услуге. Если не заполнять спецификацию к номенклатуре, то можно вручную прописать документ "Требование - накладная" для того чтобы списать нужные материалы.

Использование плановой себестоимости выпуска

Возвращаемся в главное меню, к настройкам учетной политики. Отмечаем галочкой графу "Используется плановая себестоимость".

Посередине в таблице мы видим 2 новых раздела – "Цена плановая" и "Сумма плановая".

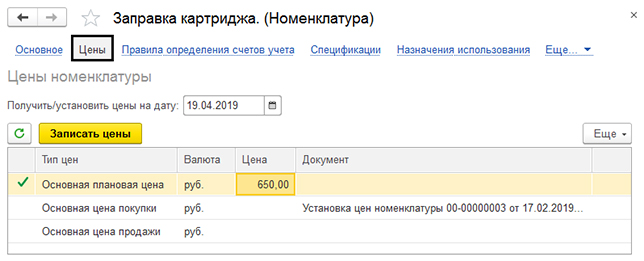

Плановую цену можно заполнить сразу по ссылке "Цены".

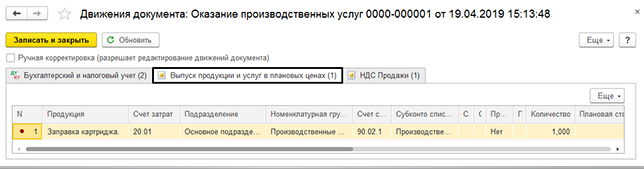

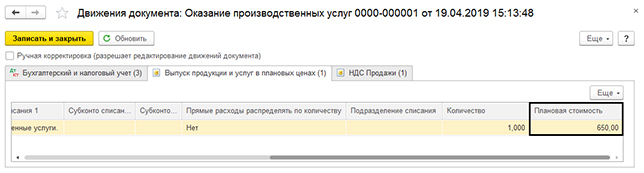

Проводим документ и смотрим какие записи сформированы. Можно увидеть, что кроме проводки отражения выручки от реализации услуги, отражаются и расходы плановой себестоимости, которая была нами указана. Помимо бухгалтерских записей формируется запись в регистр о данной услуге в плановых ценах. Там отражается запись по плановой себестоимости.

Производя учет не по ней, во вкладке плановых цен отражается только количество.

Финальный расчет производится регламентной операцией "Закрытие месяца".

Порядок отображения и настройки при учете оказания услуг зависят от специфики учета в каждой отдельной фирме и удобства для бухгалтера.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Резка металла на какой счет отнести

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО ''СБЕР А". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Программа разработана совместно с АО ''СБЕР А". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ООО находится на ОСНО и занимается лицензионной деятельностью по закупке, переработке, хранению и продаже лома. При продаже лома списывается засор по ГОСТ 2787-75, но в процессе деятельности засор много больше ГОСТа (земля, лед и т.д.). В результате образуется недостача. ООО планирует в бухгалтерском учете отразить реальный остаток.

Как это сделать: списать "нереальный лом" в убыток, на счет 94, или существуют другие варианты?

По данному вопросу мы придерживаемся следующей позиции:

Недостачи материальных ценностей, выявленные в ходе заготовления, хранения и обработки, следует учитывать на счете 94 "Недостачи и потери от порчи ценностей".

Расходы на засоренность лома в пределах нормативов, установленных отраслевыми актами или технологическими картами организации, в бухгалтерском учете могут быть учтены в составе расходов по обычным видам деятельности, а потери сверх установленных нормативов - в составе прочих расходов.

Обоснование позиции:

Деятельность по обращению с ломом цветных и черных металлов регулируется:

- Федеральным законом от 24.06.1998 N 89-ФЗ "Об отходах производства и потребления";

- Правилами обращения с ломом и отходами черных металлов и их отчуждения, утвержденными постановлением Правительства РФ от 11.05.2001 N 369 (далее - Правила N 369);

- Правилами обращения с ломом и отходами цветных металлов и их отчуждения, утвержденными постановлением Правительства РФ от 11.05.2001 N 370 (далее - Правила N 370);

- ГОСТ 2787-75 "Металлы черные вторичные" (введен в действие постановлением Государственного комитета стандартов Совета Министров СССР от 26.12.1975 N 4035, далее - ГОСТ 2787-75).

Бухгалтерский учет материально-производственных запасов (МПЗ) регулируется ПБУ 5/01 "Учет материально-производственных запасов", Методическими указаниями по бухгалтерскому учету материально-производственных запасов, утвержденными приказом Минфина России от 28.12.2001 N 119н (далее - Методические указания), и Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина РФ от 31.10.2000 N 94н (далее - Инструкция).

Отметим, что указанными нормативными актами по бухгалтерскому учету не определен порядок учета лома черных и цветных металлов (далее - лом), приобретенного для дальнейшей продажи.

Согласно Инструкции для учета металлолома, полученного в процессе деятельности организации, предназначен счет 10, субсчет "Прочие материалы". В общем случае в соответствии с п. 5 ПБУ 5/01 МПЗ принимаются к бухгалтерскому учету по фактической стоимости, которой признается сумма фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ). Перечень возможных фактических затрат, связанных с приобретением МПЗ, содержится в п. 6 ПБУ 5/01.

Таким образом, лом, оприходованный на счете 10 (или счете 41 "Товары"*(1)), должен быть отражен по фактической стоимости приобретения, которая в данном случае определяется исходя из договорной цены (без учета НДС) (п. 6 ПБУ 5/01).

Прием лома и отходов черных и цветных металлов проводится по массе нетто, определяемой как разность между массой брутто и массой транспортного средства, тары и засоренности (п. 6 Правил N 369 и п. 6 Правил N 370)*(2). Аналогичное правило установлено в п. 3.3 ГОСТ 2787-75.

То есть в результате приема лома покупателем возникает разница между отгруженным продавцом количеством и количеством, принятым на учет покупателем, за счет засоренности и потерь при транспортировке.

Кроме того, разница может быть выявлена при хранении и обработке материальных ценностей.

Если перепродажа лома является для организации основной деятельностью, то расходы, связанные с переработкой приобретенного металлолома, учитываются в составе расходов по обычным видам деятельности (п.п. 5, 7 ПБУ 10/99 "Расходы организации").

В отношении вопроса об учете засоренности лома черных и цветных металлов следует обратить внимание на письмо Минфина России от 27.03.2006 N 03-03-04/1/289 (далее - Письмо). На наш взгляд, из содержания этого письма следует, что расходы на засоренность лома у продавца могут быть учтены как технологические потери при производстве и (или) транспортировке.

В указанном Письме говорится, что исходя из технологических особенностей собственного производственного цикла и процесса транспортировки налогоплательщик определяет норматив образования безвозвратных отходов каждого конкретного вида сырья и материалов, используемых в производстве. Данный норматив на предприятии может быть установлен, в частности, технологической картой, сметой технологического процесса или иным аналогичным документом, которые являются внутренними документами, не имеющими унифицированной формы.

Вышеназванные документы разрабатываются специалистами предприятия, контролирующими технологический процесс (например, технологами), и утверждаются уполномоченными руководством предприятия лицами (например, главным технологом или главным инженером).

Чтобы установить нормативы образования технологических отходов, используются отраслевые нормативные акты, расчеты и исследования технологических служб организации либо иные лимиты, регламентирующие ход технологического процесса. При этом необходимость составления технологической карты, сметы технологического процесса или иного аналогичного документа обуславливается особенностью технологического процесса.

Как пояснил Минфин, в том случае, если налогоплательщик не составляет технологическую карту или иной аналогичный документ, подтверждением расходов в виде технологических потерь при производстве и (или) транспортировке являются отраслевые нормативные акты, в том числе ГОСТы, расчеты и исследования технологических служб организации либо иные лимиты, регламентирующие ход технологического процесса.

Таким образом, следуя указанным разъяснениям, по нашему мнению, организация для учета технологических потерь, возникающих при переработке, в виде засоренности лома может использовать нормативы засоренности, определенные ГОСТом 2787-75.

При этом, как было отмечено выше, организация может разработать свои собственные нормативы образования безвозвратных отходов каждого конкретного вида сырья и материалов исходя из технологических особенностей процесса производства (и (или) транспортировки).

В соответствии с Инструкцией для обобщения информации о суммах недостач и потерь от порчи материальных и иных ценностей, выявленных в процессе их заготовления, хранения и продажи, предназначен счет 94 "Недостачи и потери от порчи ценностей". Таким образом, отражение в рассматриваемой ситуации сумм недостач материальных ценностей, как было правильно отмечено, следует производить с использованием счета 94.

Так, согласно Инструкции по дебету счета 94 по недостающим или полностью испорченным товарно-материальным ценностям приводится их фактическая себестоимость.

По кредиту счет 94 отражается списание:

- недостач и порчи ценностей в пределах предусмотренных в договоре величин - на счета учета материальных ценностей (когда они выявлены при заготовлении) или в пределах норм естественной убыли - затрат на производство и расходов на продажу (когда они выявлены при хранении или продаже);

- недостач ценностей сверх величин (норм) убыли и потерь от порчи ценностей при отсутствии конкретных виновников - на счет 91 "Прочие доходы и расходы".

Аналогичные требования содержатся в пп. "б" п. 29, п.п. 30, 127, 128 Методических указаний.

То есть стоимость МПЗ, которые выбывают в результате недостач и порчи запасов, списывается с кредита счетов их учета (счета 10 "Материалы", счета 41 "Товары", счета 43 "Готовая продукция") в дебет счета 94 "Недостачи и потери от порчи ценностей" до появления у организации оснований, позволяющих покрыть недостачу за счет соответствующих источников.

В данном случае расходы на засоренность лома в пределах нормативов, установленных отраслевыми актами или технологическими картами организации, в бухгалтерском учете могут быть учтены в составе расходов по обычным видам деятельности (п. 5, п. 7 ПБУ 10/99).

Потери сверх установленных нормативов следует учесть в соответствии с п. 11, п. 12 ПБУ 10/99 в составе прочих расходов.

С учетом изложенного в бухгалтерском учете организации могут быть отражены следующие записи по счетам:

Дебет 10 (41) Кредит 60

- оприходован металлолом по фактической себестоимости от физических или юридических лиц на основании приемо-сдаточного акта;

Дебет 20 Кредит 10

- отражена стоимость металлолома, переданного в производство (переработку) (для случая учета поступления металлолома предварительно на счете 10);

Дебет 20 (44) Кредит 02 (69, 70. )

- учтены расходы, связанные с переработкой металлолома;

Дебет 43 Кредит 20

- сформирована себестоимость готовой продукции (для случая учета поступления металлолома предварительно на счете 10);

Дебет 94 Кредит 43 (41)*(3)

- до выяснения причин отражены общие потери при производстве (переработке, заготовлении), связанные засоренностью металлолома;

Дебет 20 (44) Кредит 94

- сумма потерь, образовавшихся при производстве (переработке), в размере технологических потерь, установленных технологическими картами или отраслевыми актами, отражена в составе расходов по обычным видам деятельности (затрат на производство и расходов на продажу);

Дебет 91, субсчет "Прочие расходы" Кредит 94

- сумма прочих потерь, выявленных при производстве (переработке), отнесена в состав прочих расходов в размере фактической засоренности лома, превышающей уровень засоренности, установленный технологическими картами или отраслевыми актами*(4).

Рекомендуем также ознакомиться с материалами:

- Вопрос: Организация, применяющая общую систему налогообложения, отгружает лом черных и цветных металлов. После аттестации покупатели выставляют приемосдаточный акт (ПСА), в котором указана засоренность, отделимый и неотделимый засор (неотделимый - по ГОСТу, а отделимый (мусор на дне вагона) - по факту). Можно ли списать весь засор, который указан в ПСА? Будет ли данный ПСА являться основанием для списания, или же нужно разрабатывать технологическую карту или другой аналогичный документ? (ответ службы Правового консалтинга ГАРАНТ, июнь 2016 г.)

- Вопрос: Организация занимается производством санитарно-керамических изделий: умывальники, унитазы и др. Технологической службой организации разработаны нормы технологических потерь (далее - потери) в производстве. Основными причинами потерь являются нестабильность качества применяемого сырья и колебания объемов производства. Документальным подтверждением образовавшихся потерь являются производственные отчеты, акты технологических потерь. Иногда может возникнуть ситуация, когда фактические потери превышают нормативные. Может ли организация признать расходами для целей налогообложения прибыли все образовавшиеся технологические потери, в том числе сверхнормативные? (ответ службы Правового консалтинга ГАРАНТ, июль 2017 г.)

-------------------------------------------------------------------------

*(1) В соответствии с п. 2 ПБУ 5/01 "Учет материально-производственных запасов" (далее - ПБУ 5/01) активы, используемые в качестве материалов при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг), принимаются к бухгалтерскому учету в качестве материально-производственных запасов (далее - МПЗ).

Для МПЗ, приобретенных для продажи, Инструкцией предназначен счет 41 "Товары".

Таким образом, если лом приобретается с целью дальнейшей продажи, то он может быть оприходован на счет 41 "Товары". Материальные запасы, приобретенные организацией специально для продажи, приходуются по фактической себестоимости (фактическим затратам, связанным с их приобретением) (п. 13 ПБУ 5/01, п. 222 Методических указаний).

*(2) В соответствии с п. 10 Правил N 369 и п. 11 Правил N 370 прием лома и отходов черных и цветных металлов осуществляется с обязательным составлением на каждую партию лома и отходов приемо-сдаточного акта по формам согласно приложению N 1 к Правилам N 369 и приложению N 1 к Правилам N 370*(1). Приемо-сдаточные акты составляются в двух экземплярах, являются документом строгой отчетности и должны иметь сквозную нумерацию.

*(3) В частном случае при выявлении недостачи лома, который еще не был передан в обработку, т.е. исключительно на стадии заготовления и (или) при хранении, возможно произвести запись: Дебет 94 Кредит 10. Дальнейшее списание суммы, отраженной по дебету счета 94, производится в порядке, изложенном далее.

*(4) Потери можно рассматривать и (или) как потери, связанные с процессом транспортировки металлолома (Вопрос: Организация занимается заготовкой, переработкой и реализацией лома черных и цветных металлов. Данная деятельность освобождена от НДС по ст. 149 НК РФ. Заготовка лома является для организации основным видом деятельности, и расходы по этому виду деятельности учитываются на счете 44 "Издержки обращения". Организация покупает лом у юридических и физических лиц, затем перерабатывает (подрезка, спрессование) и грузит его на вагоны (счет 45). Как отразить операции в учете, какие счета, как списывать засор (такие операции, как отгрузка, переработка, реализация и списание засора)? (ответ службы Правового консалтинга ГАРАНТ, июнь 2016 г.)).

Тогда применительно к рассматриваемой ситуации могут быть произведены следующие записи. На дату приемки лома покупателем (без учета операций по НДС):

Дебет 62 Кредит 90, субсчет "Выручка"

- признана выручка в размере, соответствующем данным приемо-сдаточного акта;

Дебет 90, субсчет "Себестоимость продаж" Кредит 43 (41)

- списана стоимость фактически принятого покупателем лома согласно данным приемо-сдаточного акта;

Дебет 94 Кредит 43 (41)

- до выяснения причин отражены общие потери от засоренности лома при транспортировке;

Дебет 20 (44) Кредит 94

- учтена сумма потерь при транспортировке в размере фактической засоренности лома, выявленной покупателем при приемке, но не превышающая процент, соответствующий качеству лома (с учетом разработанных технологических карт или норм, установленных отраслевыми актами);

Дебет 91, субсчет "Прочие расходы" Кредит 94

- отражена сумма фактических потерь при транспортировке, превышающих технологические потери.

Учет реализации металлолома в 1С: Бухгалтерии 8 ред. 3.0

Часто бывают ситуации, когда в результате активной деятельности какой-либо организации после разборки разных транспортных средств, оборудования и всевозможных агрегатов остается большое количество металлолома. Если руководство компании после анализа возникшей ситуации делает вывод, что ей не нужен металлолом, который она не сможет использовать для внутренних целей, то есть один выход из ситуации - сдача лома пункту приема. При этом возникает актуальный вопрос: как отразить это в документации? Ведь сдачу металлолома необходимо указать в программе 1С. В данной статье можно найти ответы на следующие вопросы: как отразить это в 1С: Бухгалтерия 8.3 и какие документы надо оформить?

Учет продажи металлолома в 1С

В случае, если необходимость вести такие операции появляется редко, то данная статья поможет быстро решить возникшую проблему посредством введения ручных проводков в типовой программе 1С: Бухгалтерия предприятия 8 ред. 3.0. Но есть и другие ситуации. Например, если компания в будущем планирует выполнять большое количество аналогичных операций. В такой ситуации следует заранее позаботиться о приобретении программы 1С: Бухгалтерия 8 ред. 3.0 версии КОРП. Ее особенностью является то, что учет покупки и продажи лома полностью автоматизирован. Следовательно, бухгалтеру не нужно регулярно прибегать к ручным проводкам. Кроме того, данная версия имеет немало сходств с обычной программой, поэтому у пользователя не возникнет трудностей с ее использованием.

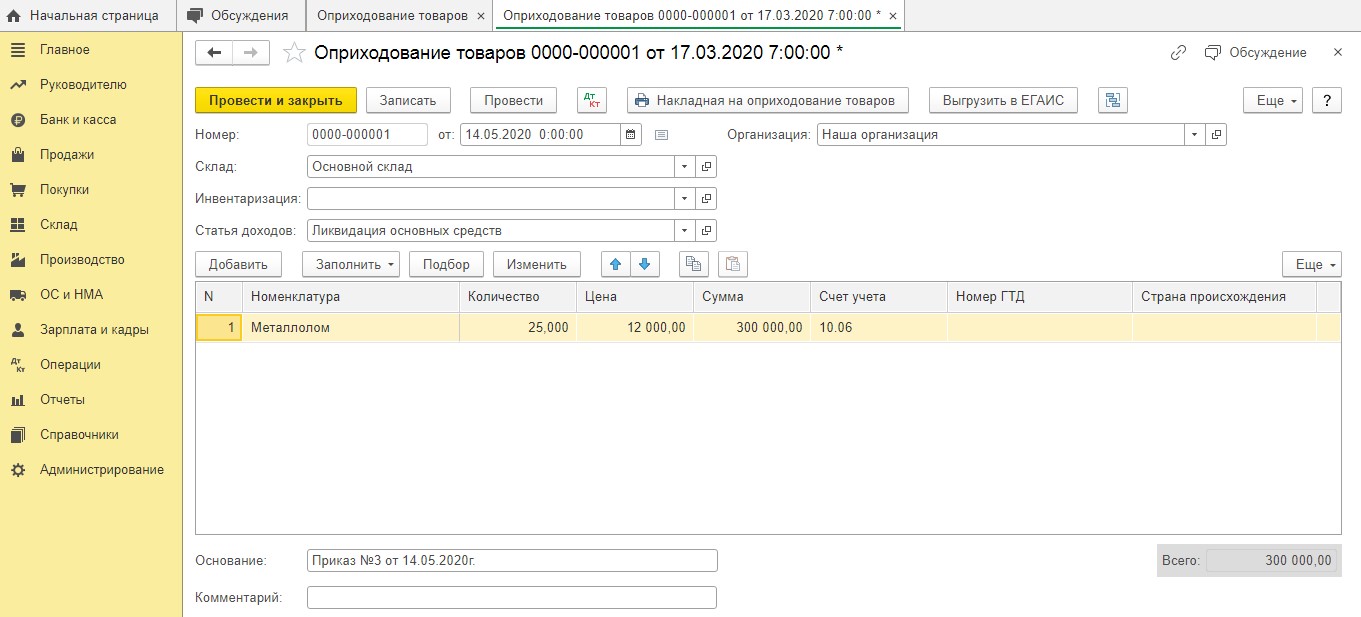

Чтобы подробнее разобраться с учетом реализации металлолома, нужно вернуться к рассматриваемой программе 1С: Бухгалтерия предприятия 8 ред. 3.0. Предварительно рассмотрим следующий пример: компания, которая занимается эксплуатацией жилого фонда, произвела демонтаж ненужного ограждения из металла, чтобы в дальнейшем поставить новое. При этом металлолом появился после разбора старого забора, который был отражен в учете как основной.

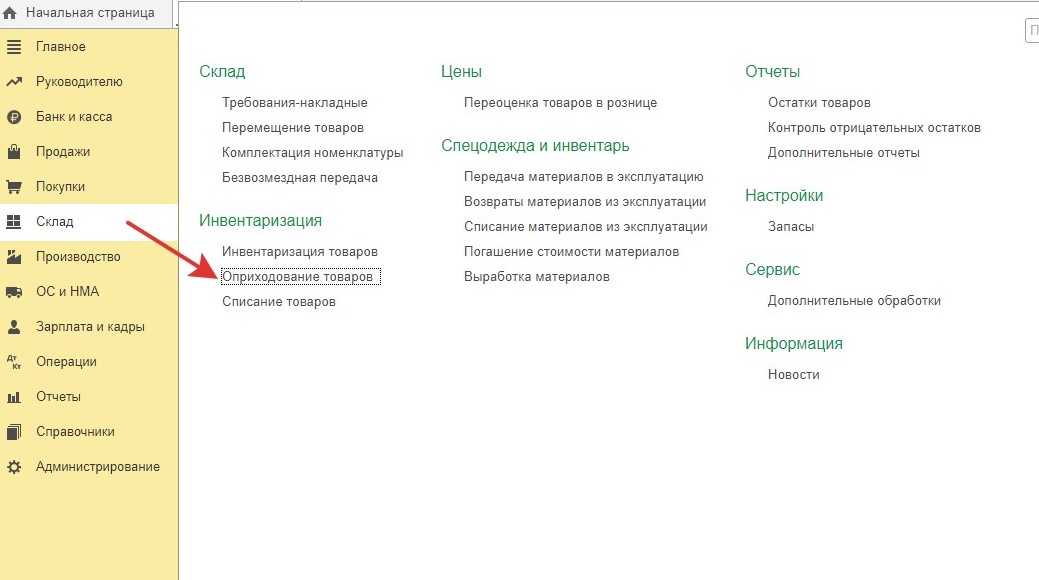

Нужно заметить, что в учете оприходование всех материальных ценностей, которые остались после демонтажа забора, отражается следующим документом под названием "Оприходование товаров". Его можно отыскать в разделе "Склад".

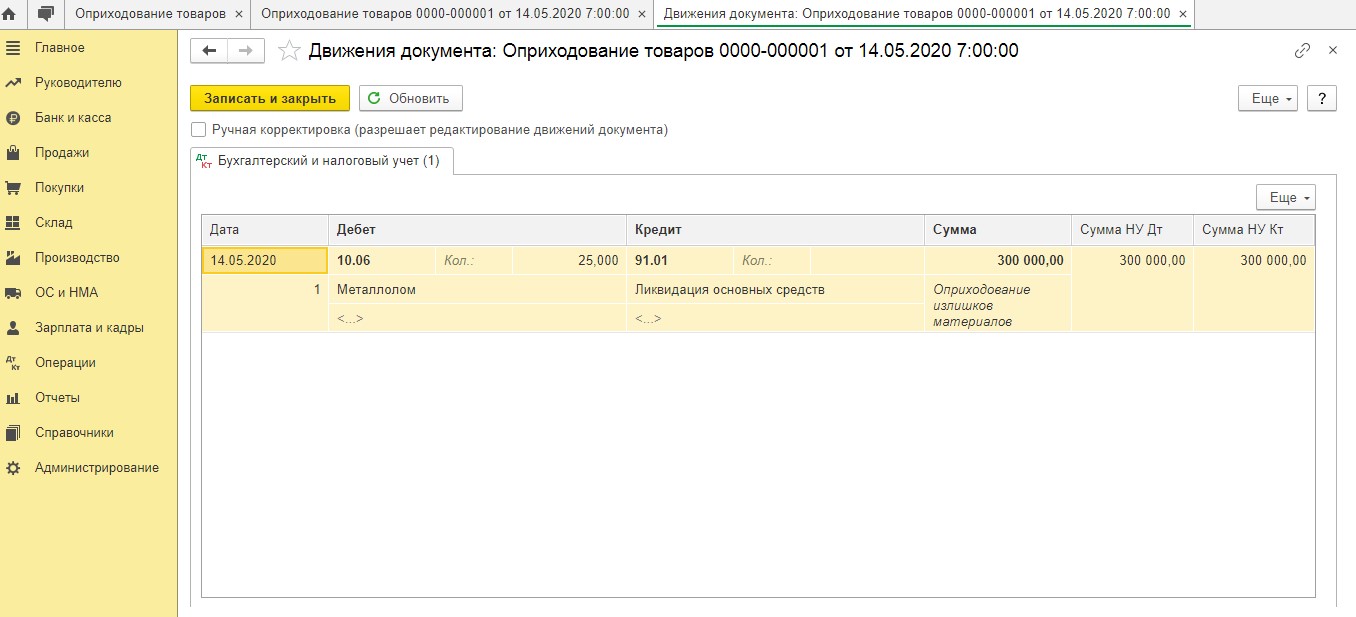

При этом акт комиссии об оприходовании металлолома выступает главным основанием для составления этого документа. Сразу после проведения документа данная программа создает следующую проводку:

Дт 10.06 Кт 91.01 - остатки металлического забора, появившиеся после его демонтажа, принимаются к учету.

Необходимо обратить внимание, что рыночная цена имеющегося металлолома в налоговом учете отражается во внереализационных доходах. Это указывается в том периоде, когда конкретный лом был оприходован (иными словами, на дату составления акта).

После этого руководитель конкретной компании издает соответствующий указ о списании данного имущества (лома). В этом документе обязательно должно быть прописано, что металлолом, оставшийся после ликвидации забора, необходимо сдать в соответствующий пункт приема.

Далее компания подписывает договор купли-продажи лома с фирмой, которая выступает покупателем. Эта сделка оформляется с помощью накладной на отпуск материалов на сторону. Для этого используется форма М-15 или форма, которая специально была разработана организацией и утверждена. Кроме того, пункт приема лома выпишет клиенту приемосдаточный акт.

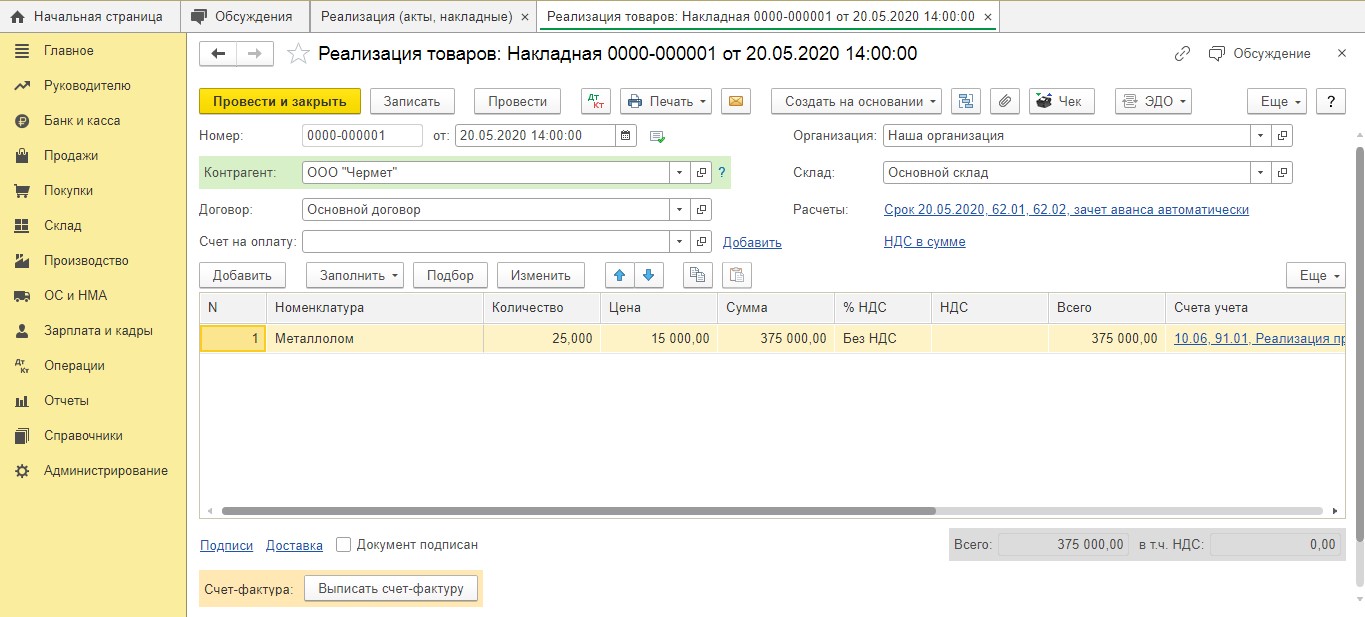

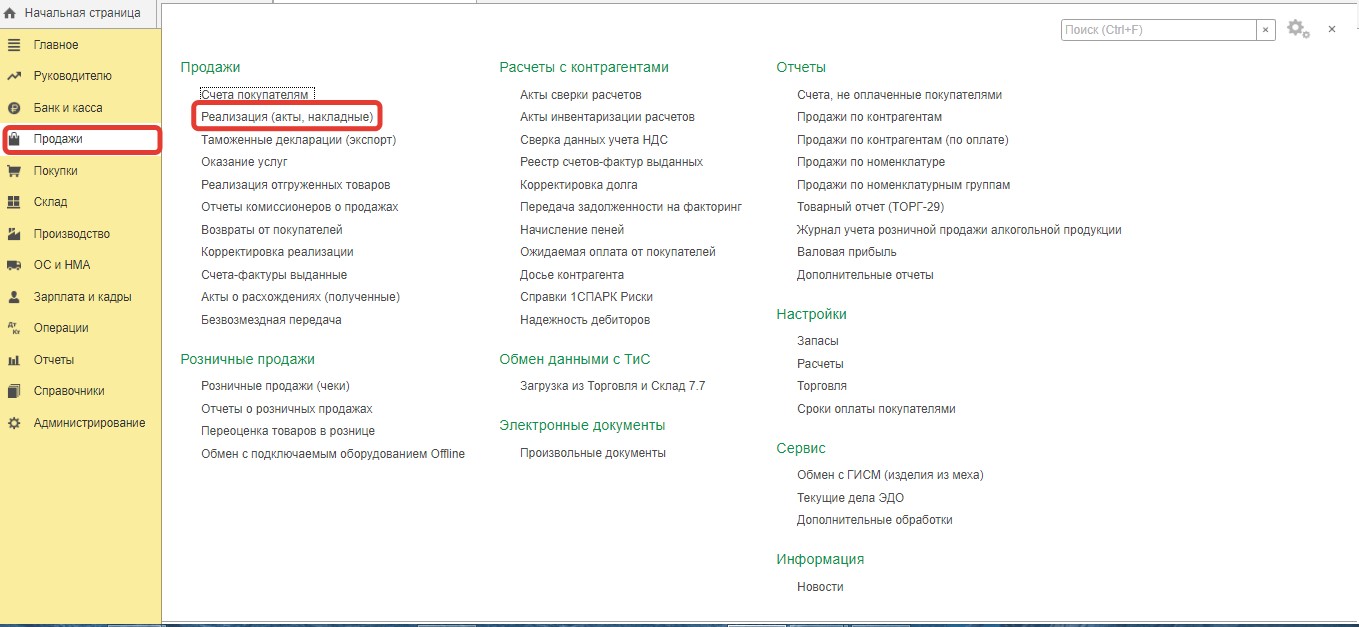

Операция реализации металлолома обязательно должна быть отражена в программе. Она оформляется следующим образом: составляется документ "Реализация товаров". Для этого нужно предварительно открыть раздел "Продажи".

Один важный момент: продажа металлолома, который появился в ходе хозяйственной деятельности компании, не облагается налогом. При его продаже на территории России обязанности по уплате налогов ложатся на плечи налоговых агентов.

Однако и здесь есть некоторые исключения. Например, Налоговый кодекс не освобождает от уплаты НДС в таких случаях:

- Если налогоплательщик потерял право на освобождение от исполнения своих обязанностей или на применение определенных налоговых режимов.

- Если в первичном документе или договоре была оставлена отметка "Без налога (НДС)".

- Если предусмотрена продажа продукции третьим лицам, которые не выступают индивидуальными предпринимателями.

Если же ваша компания не попадает ни под один из вышеперечисленных пунктов, то при продаже металлолома вам не придется выставлять счет-фактуру. Причем в декларации по НДС реализацию лома, полученного в результате демонтажа ограждения, нужно отразить в разделе под номером 7.

Далее будет рассмотрена ситуация, как правильно отразить НДС компании-продавцу в данной версии программы 1С.

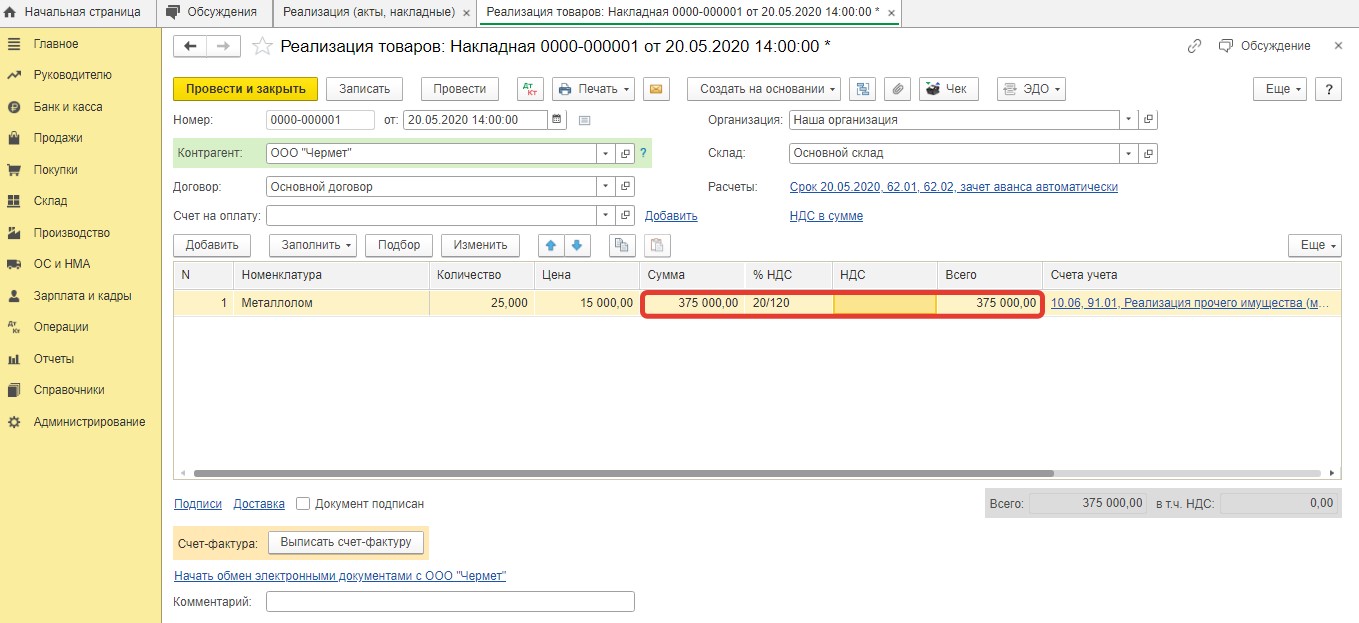

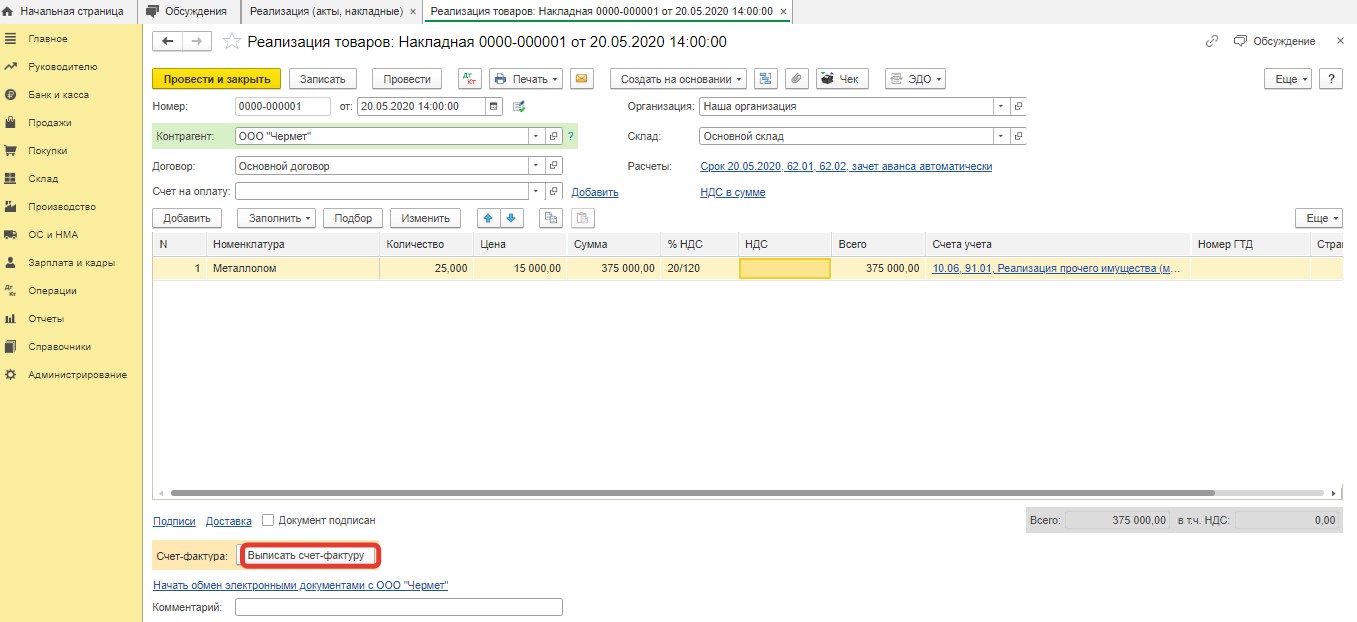

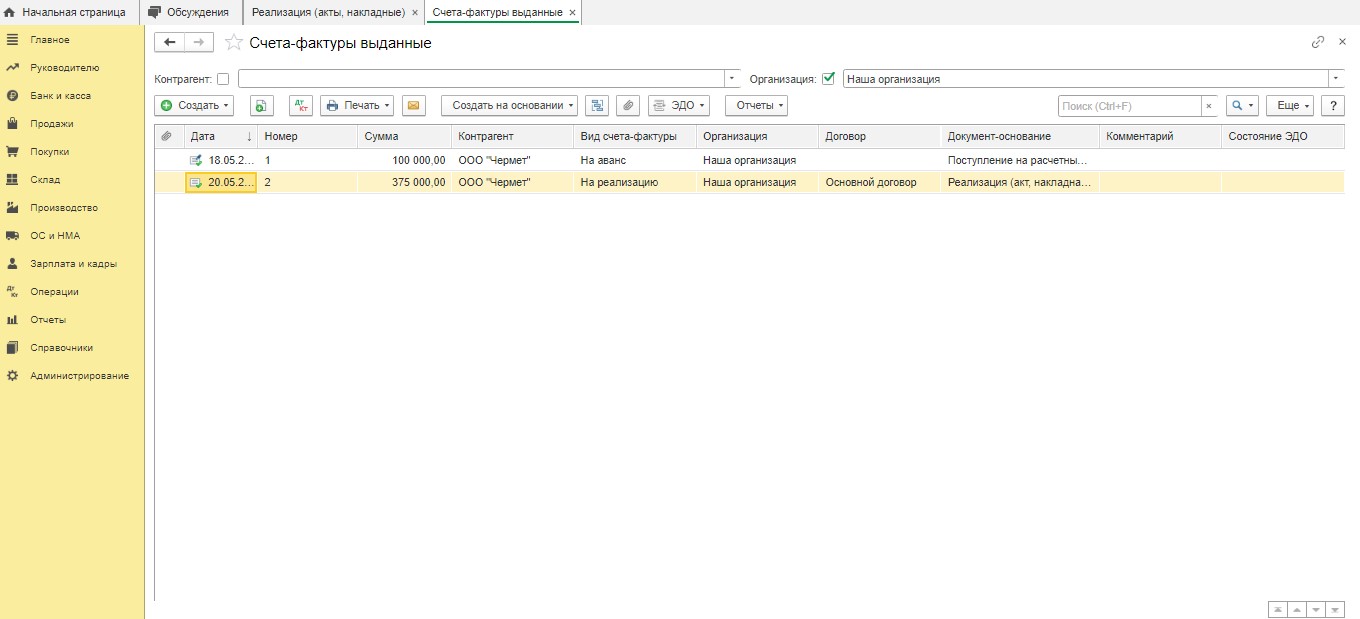

Ранее было отмечено, что компания заключила договор купли-продажи лома. В рамках данного договора наша компания предварительно получила оплату в размере 100 000 рублей без НДС. После этого была произведена отгрузка лома на сумму, составляющую 375 000 рублей без налога.

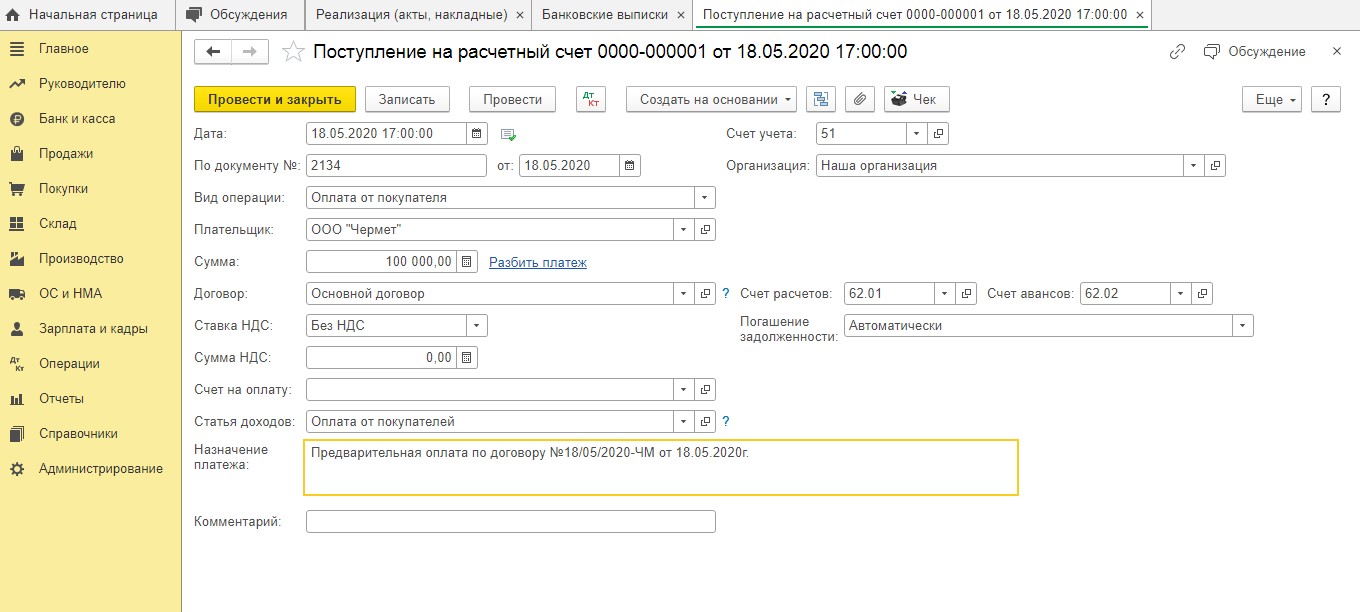

То, что оплата была получена, нужно отразить определенным документом "Поступление на расчетный счет".

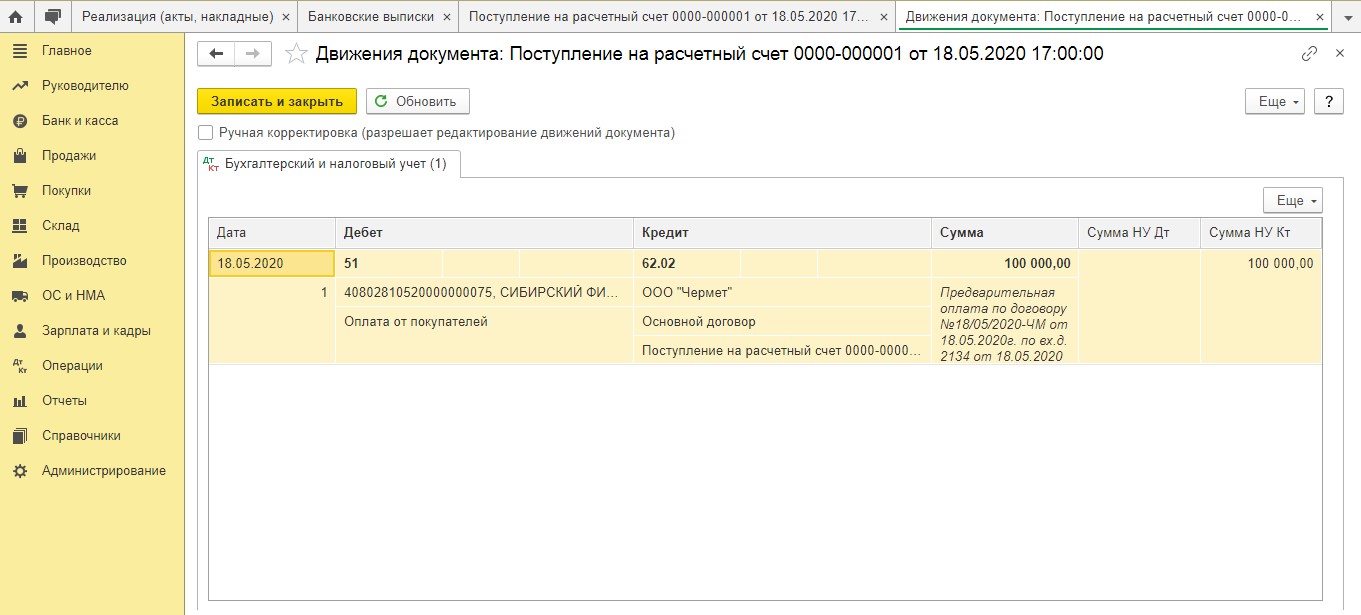

После того, как документ был проведен, данной программой будут сформированы проводки на сумму предоплаты, которая поступила без учета налога.

После того, как частичная или полная оплата была получена, компания должна выставить счет-фактуру без налога и сделать в нем запись (в качестве альтернативы можно поставить штамп). Запись должна быть следующей: "НДС исчисляется налоговым агентом".

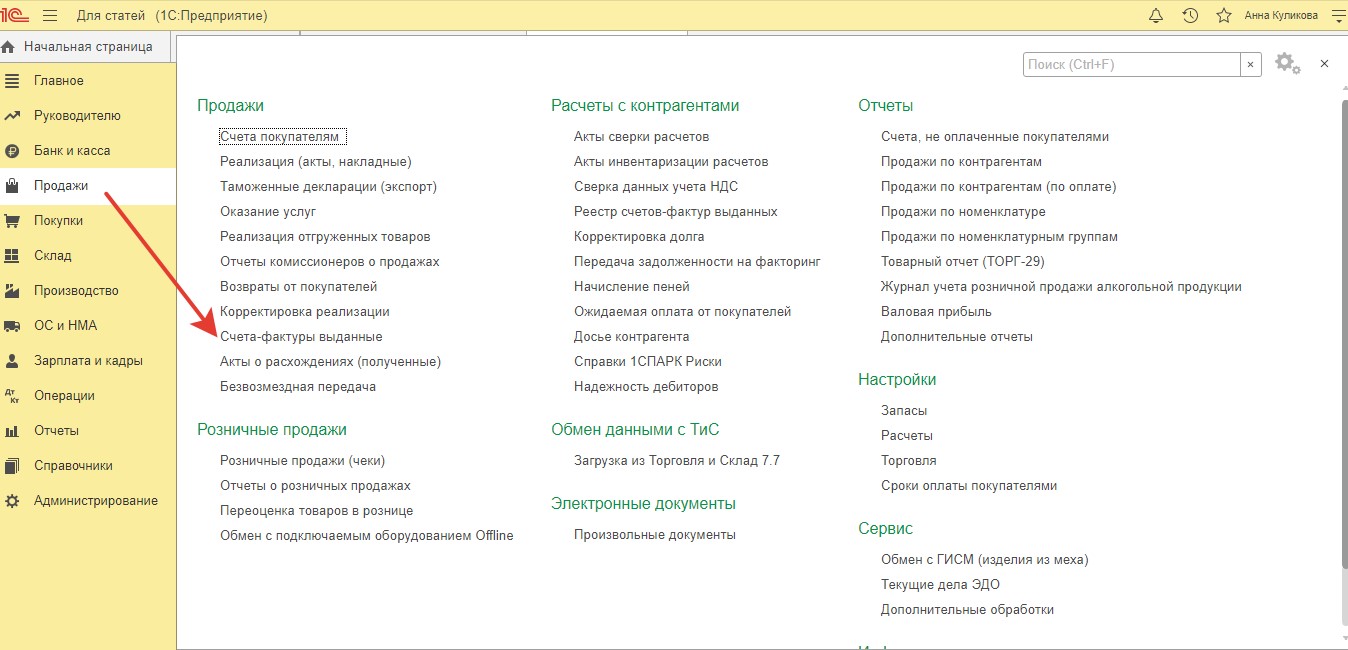

Поскольку в документе "Поступление на расчетный счет" нет точной суммы налога, то не получится создать обычным способом "Счет-фактуру выданный". В такой ситуации счет-фактура на сумму полученной предоплаты оформляется ручным способом. Это делается по гиперссылке "Счета-фактуры выданные", которая есть в разделе "Продажи".

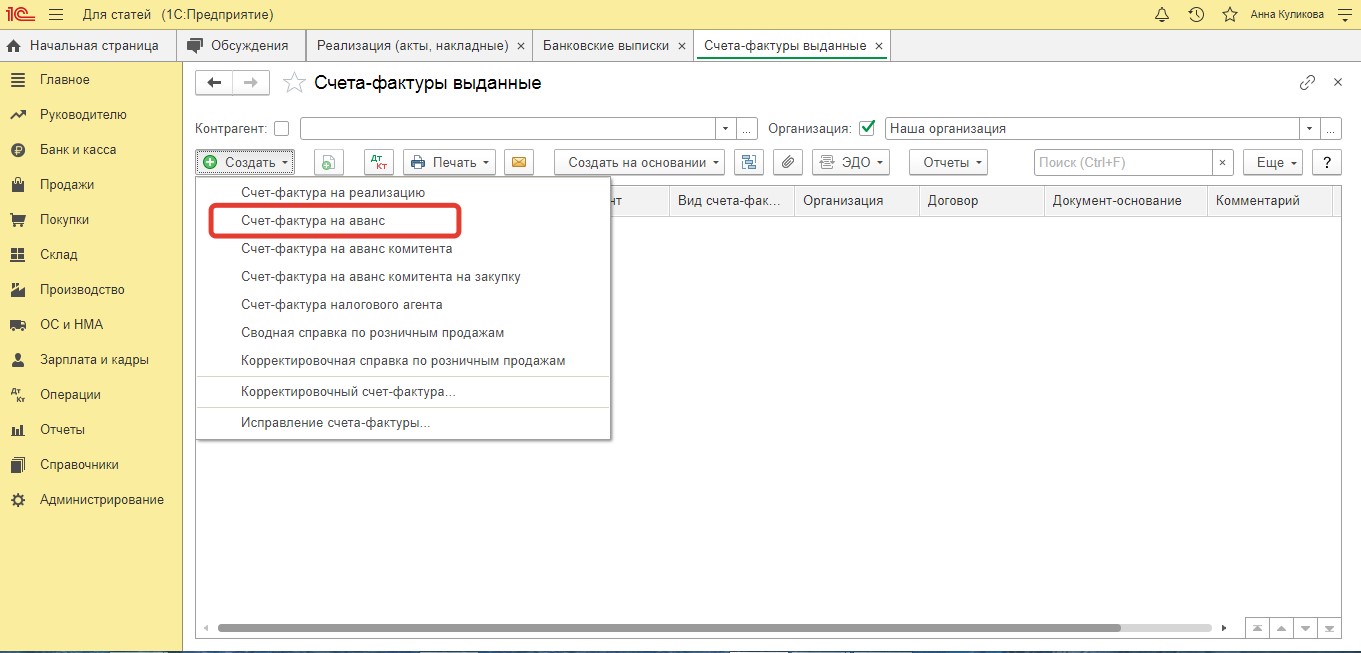

Посредством кнопки "Создать" нужно выбрать опцию "Счет-фактура на аванс".

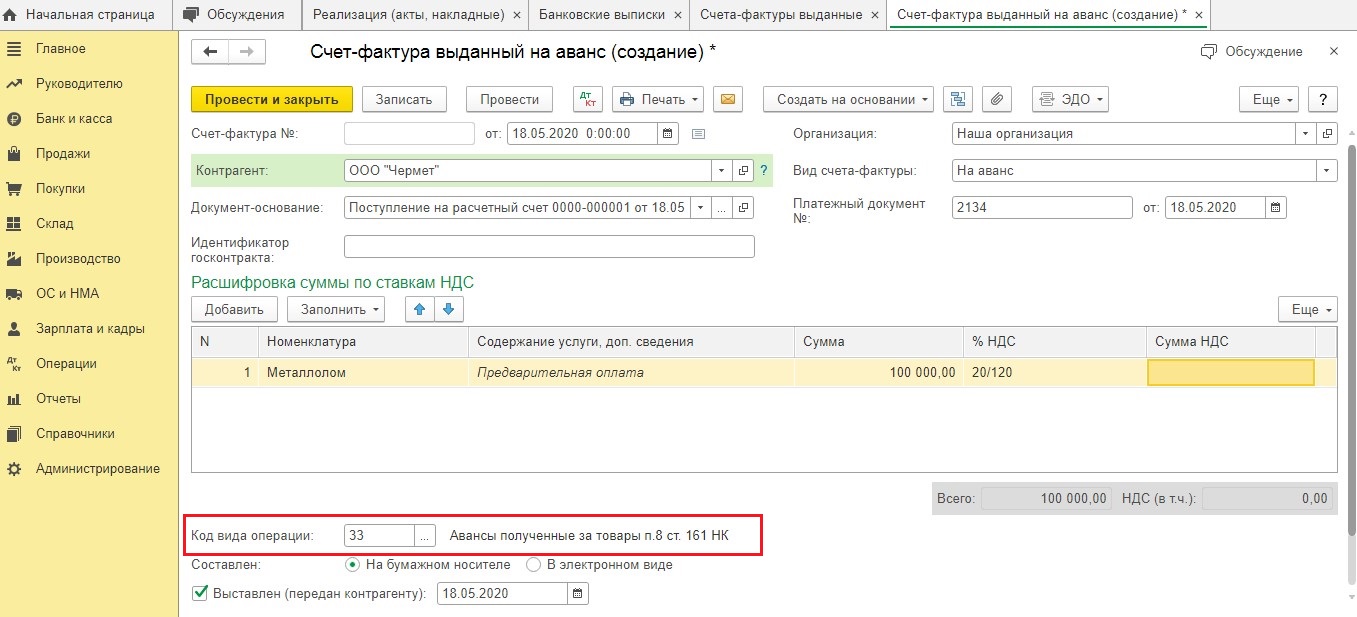

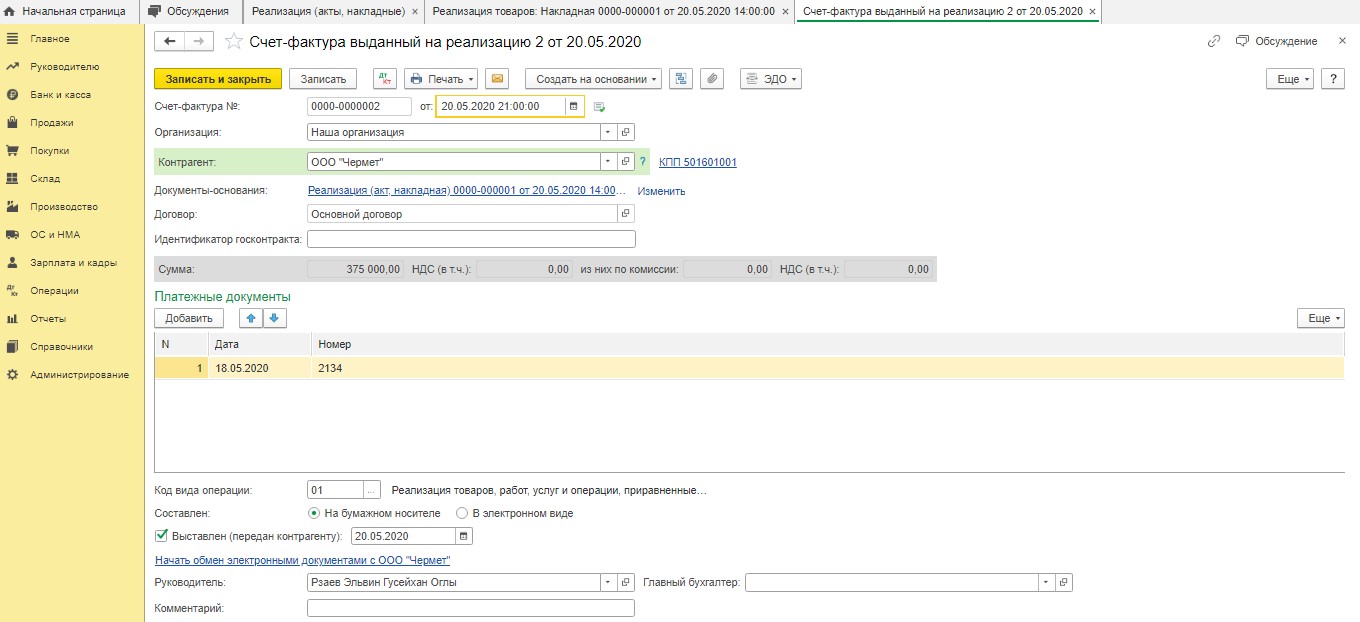

После того, как документ прогрузился, нужно заполнять его вручную. Нужно заметить, что данная программа проставляет "Код вида операции» 01 в автоматическом режиме. Поэтому его следует заменить вручную на 33.

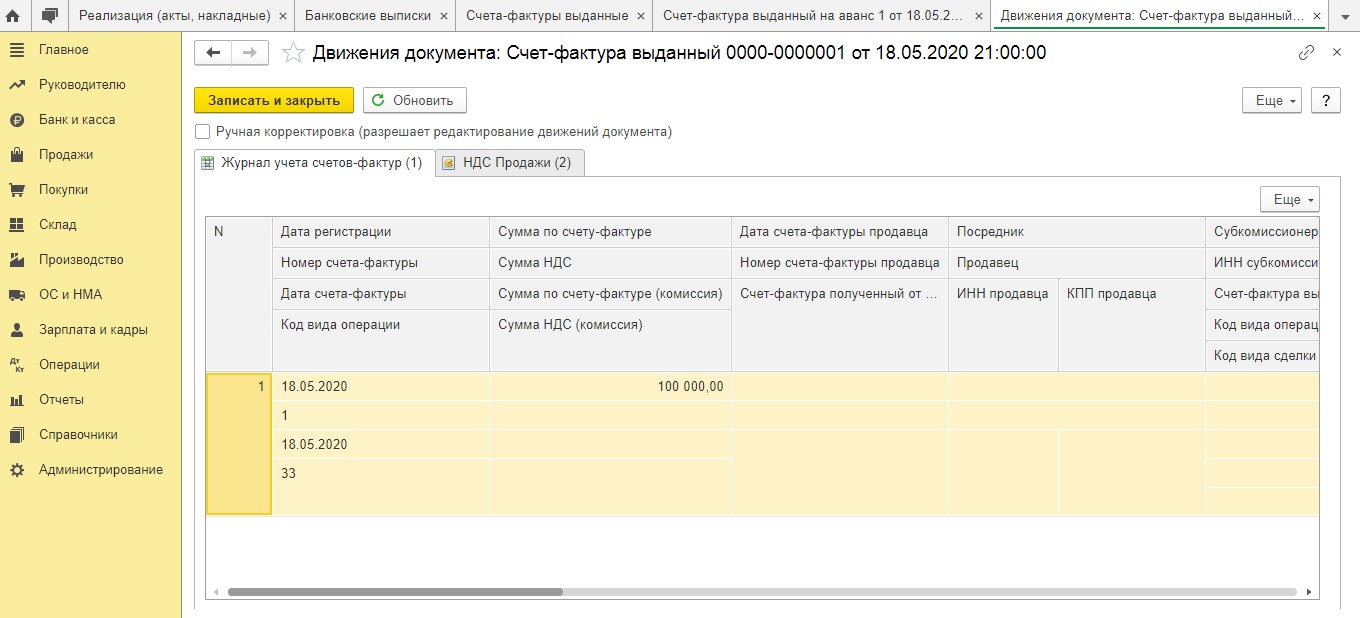

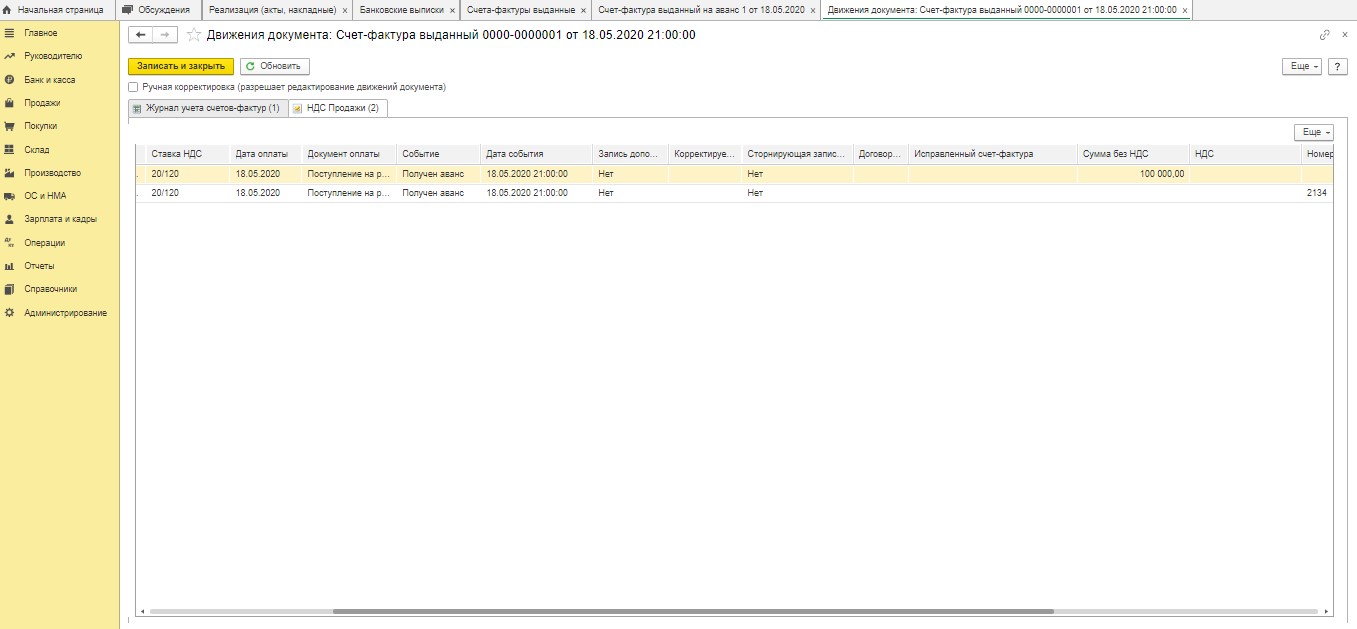

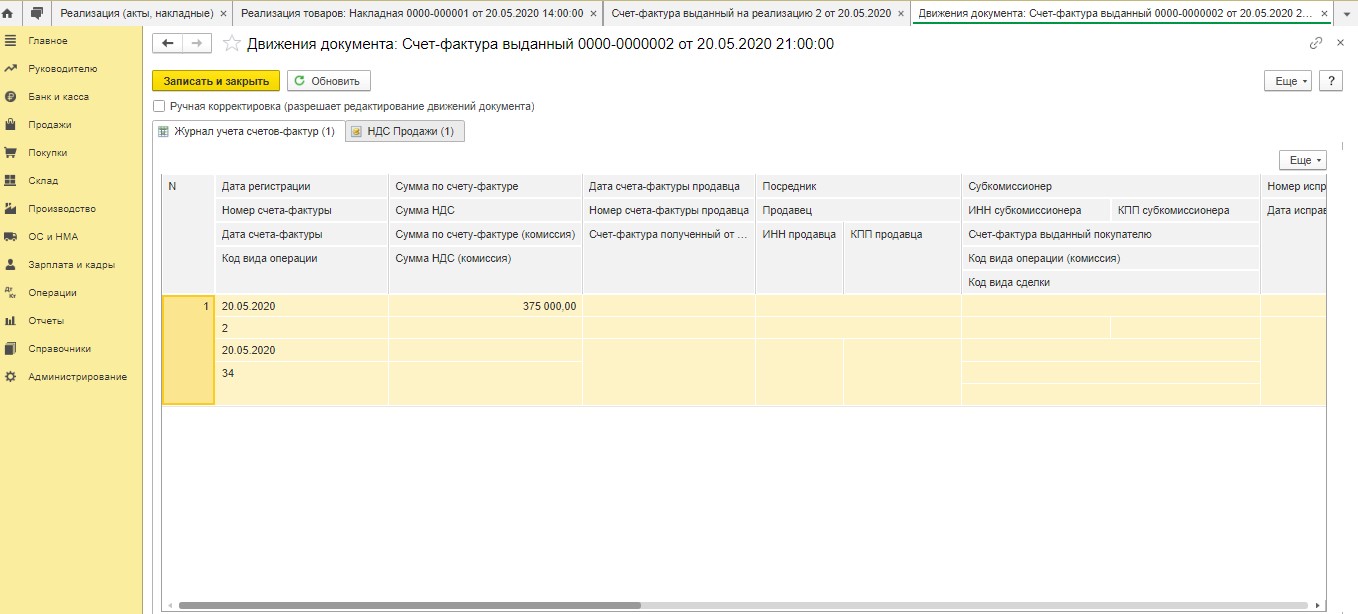

После проведения документа в регистр сведений "Журнал учета счетов-фактур" вносится запись. Дополнительно в регистр "НДС Продажи" вносится соответствующая информация.

После осуществления отгрузки лома следует создать новый документ "Реализация".

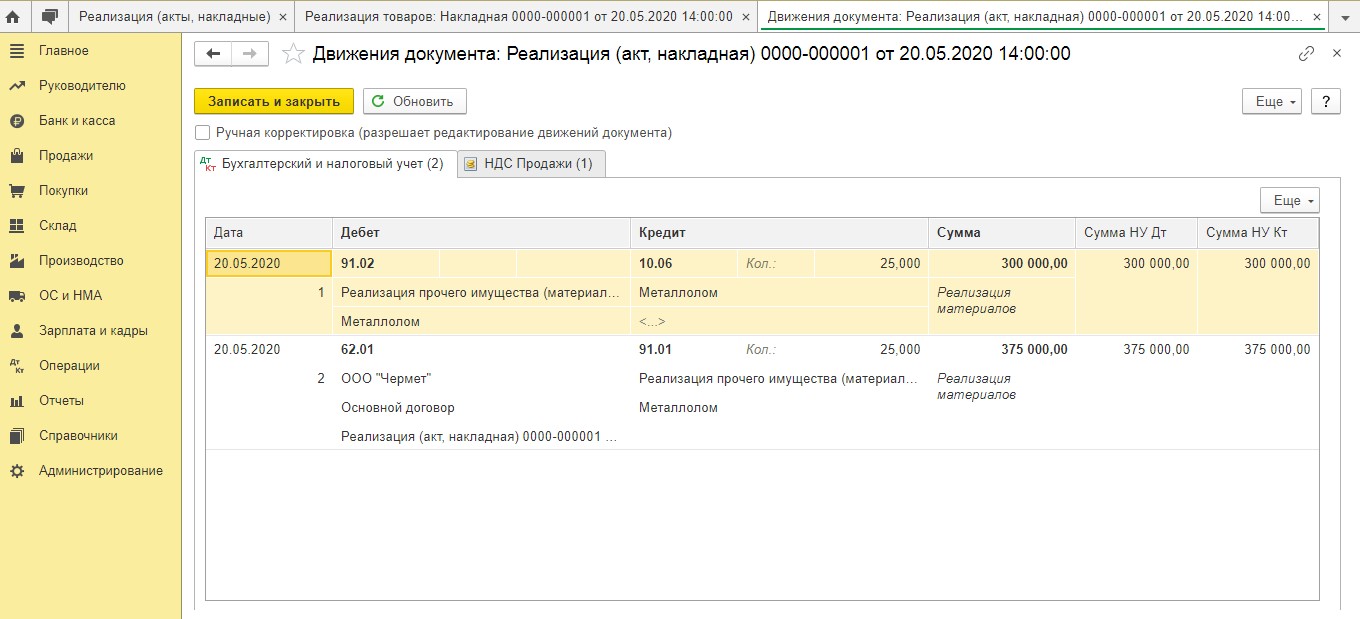

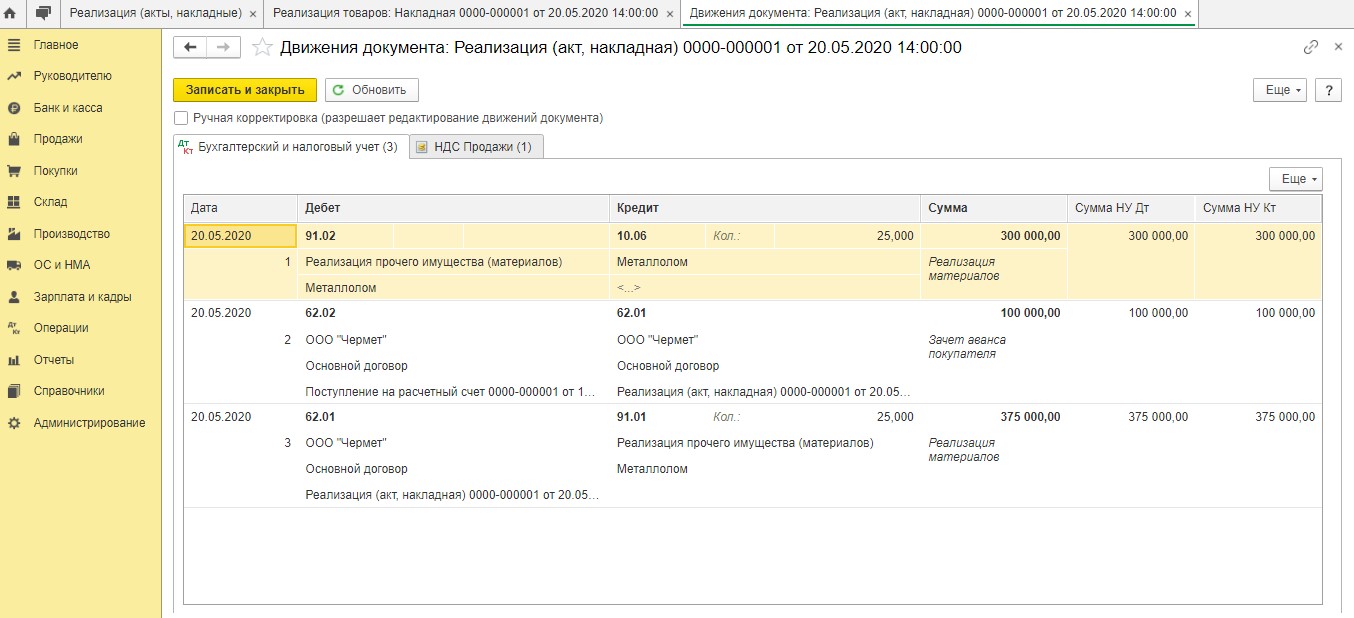

Далее программой будут сформированы проводки.

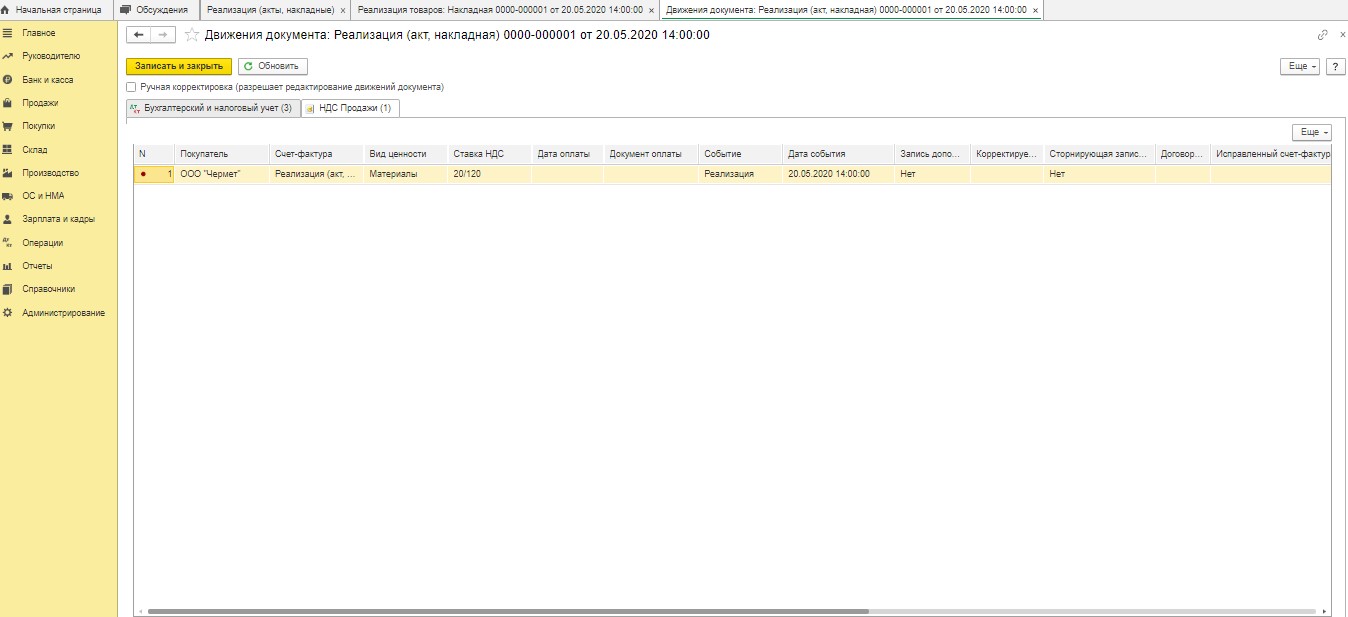

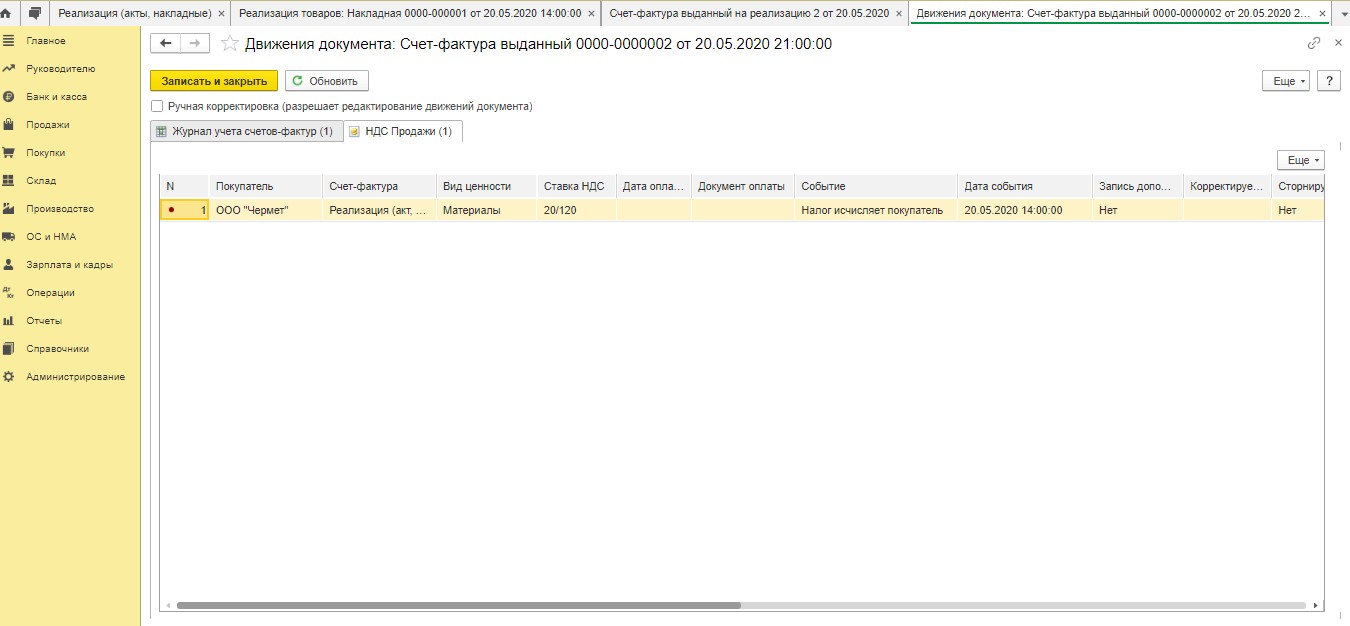

Потом вносится запись в "НДС Продажи".

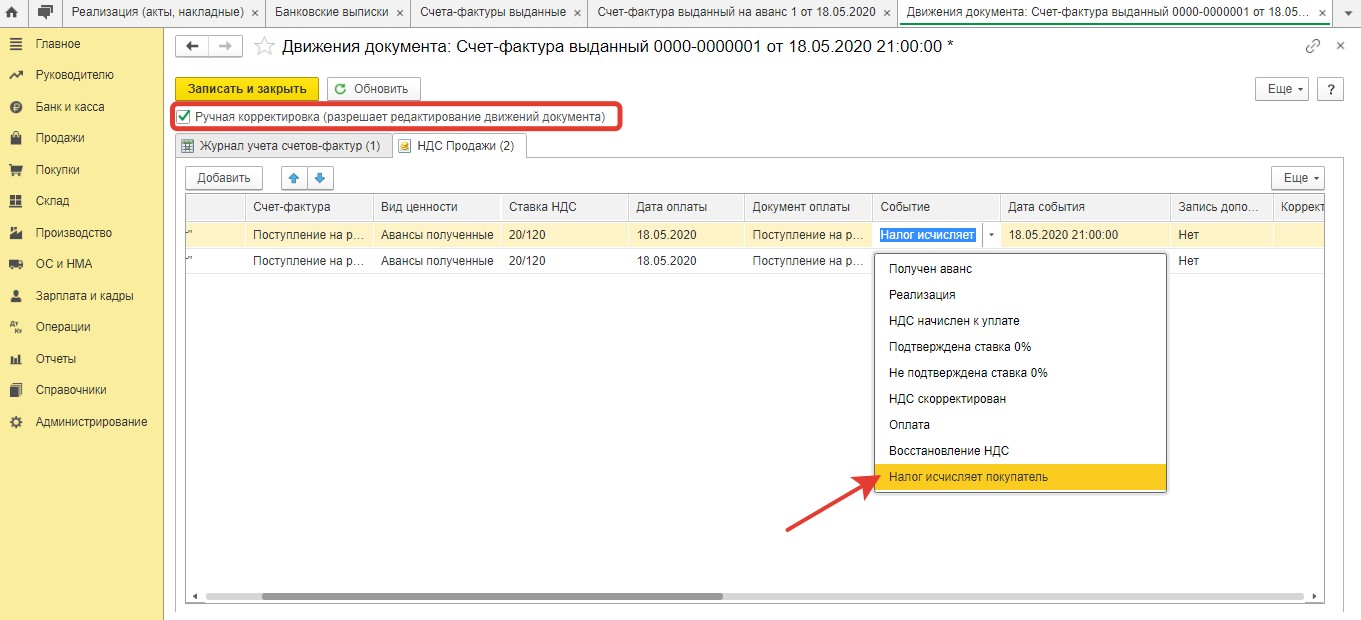

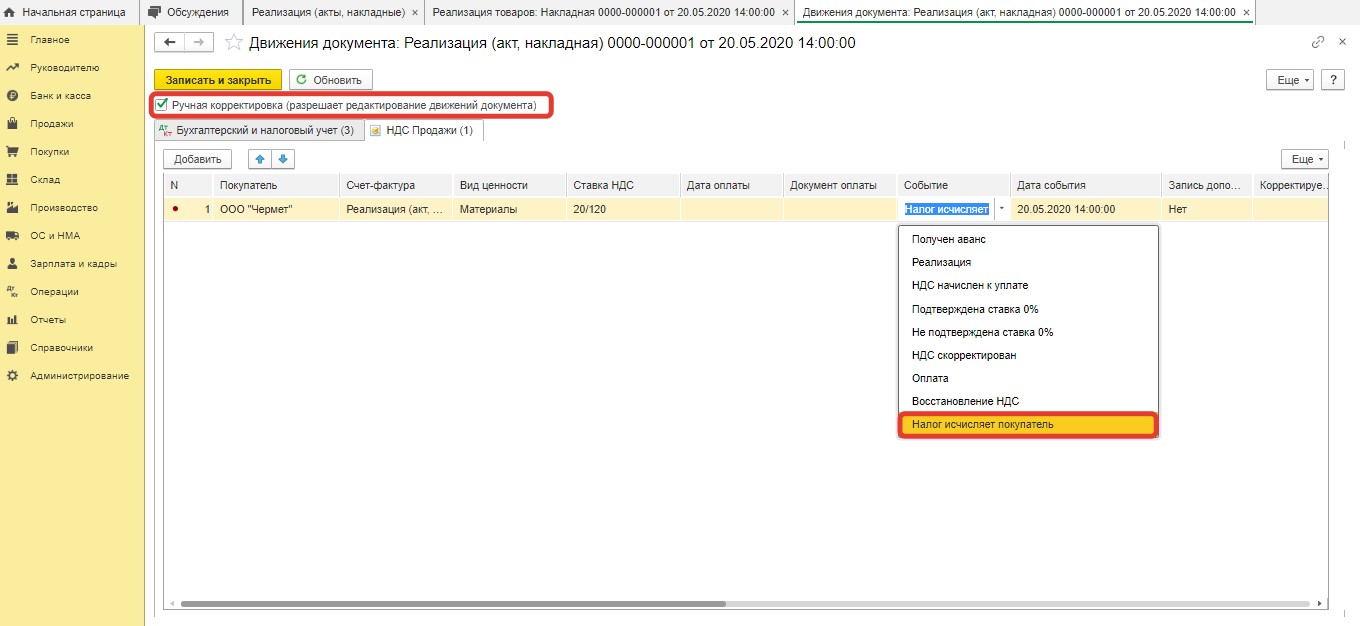

После этого пользователь должен оказаться в режиме ручной корректировки движений определенного документа. Потом, войдя в регистр "НДС Продажи", надо заменить значение "Реализация" на показатель "Налог исчисляет покупатель".

Потом пользователю следует нажать опцию "Записать и закрыть". После этого он вернется в документ "Реализация". Внизу есть кнопка под названием "Выписать счет-фактуру".

Он создается в автоматическом режиме. Далее появится гиперссылка, по которой пользователь может проверить правильность заполнения файла.

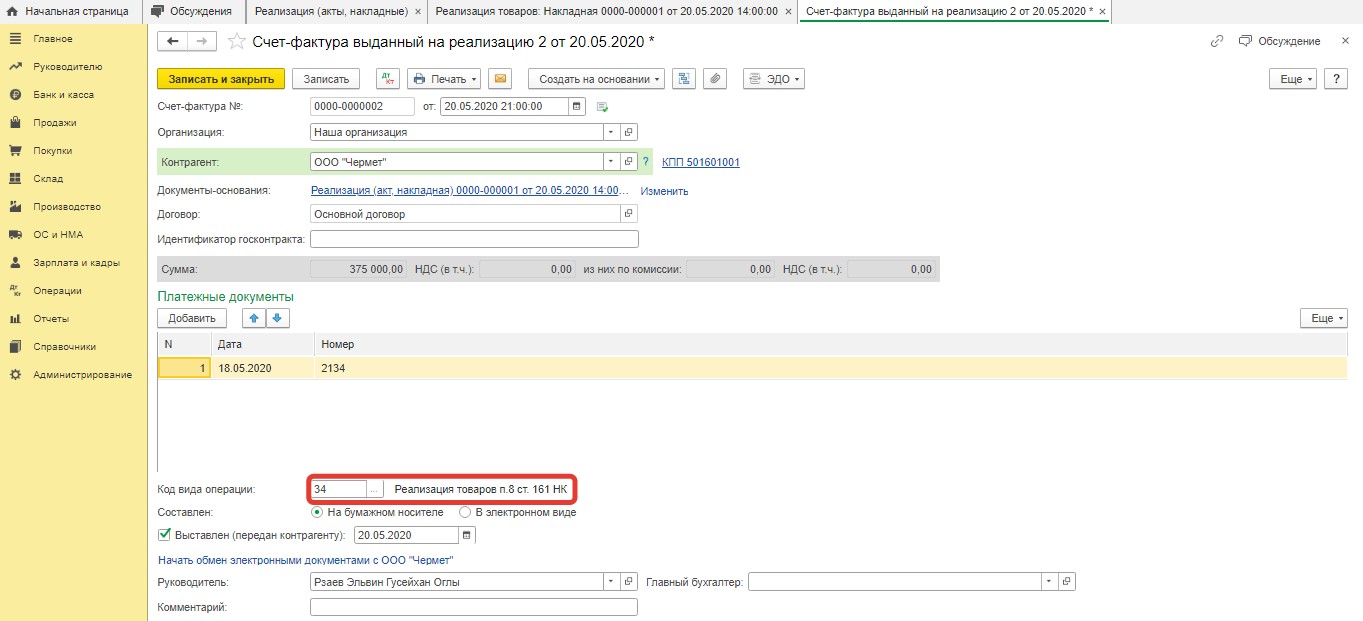

Потом код вида операции исправляется с 01 на новый - 34.

Далее вносится соответствующая запись в регистр сведений и регистр накопления.

Поскольку налог за продавца вносится покупателем, то счет-фактура не регистрируется. Следовательно, в книге продаж будут такие данные:

- Сумма предоплаты.

- Цена отгруженного лома.

10 счет бухгалтерского учета

Для работы компании нужны ресурсы, и речь не только о деньгах. Производственники требуют сырье, транспортные фирмы — ГСМ, сфера оказания услуг — инвентарь и так далее. Для учета сырья и материалов разработан 10 счет.

Зачем нужен 10 счет

На 10 счете ведут учет наличия и движения материалов, в том числе сырья, ГСМ, запчастей и так далее.

Это активный счет. По дебету показывают увеличение стоимости материалов на складе, например, в результате покупки у контрагента. По кредиту идет списание сырья, например, при передаче в производство или в результате порчи.

Остаток по счету может быть только дебетовый. Эта сумма переносится в бухгалтерский баланс в строку «Запасы» и отражает стоимость всех материалов, которые есть у компании.

Какие субсчета открывают к 10 счету

Материалы бывают разные — от производственного сырья до спецоснастки. Поэтому к 10 счету можно открыть множество субсчетов, которые мы собрали в таблицу.

- Запасы материалов для основного производства.

- Сырье, которое участвует в производстве или используется для хозяйственных целей.

- Сельхозпродукцию для переработки.

- Купленные полуфабрикаты для производства.

- Комплектующие для укомплектования товаров.

- Нефтепродукты (бензин, керосин, дизельное топливо).

- Смазочные материалы.

- Твердое топливо.

- Газообразное топливо.

- Все виды тары (картонная, деревянная и так далее) под продукцию, кроме той, что используют для хозяйственных нужд.

- Сырье для создания тары.

- Производственные отходы (отходы, обрубки, обрезки, стружка).

- Брак без возможности устранения.

- Материалы, оставшиеся после выбытия основных средств.

- Изношенные шины и утильная резина.

- Инвентарь.

- Инструменты.

- Хозяйственные принадлежности.

- Средства труда.

Как учитывают материалы на 15 счете

Учет сырья можно вести только с использованием счета 10 или с участием счетов 15 и 16. Счет 10 используют, если учет материалов ведут по фактическим ценам. То есть отражают фактическую стоимость купленных материалов.

На 15 и 16 счете фиксируют учетные цены. По дебету счета 15 ведут учет всех трат, связанных с покупкой материалов. Затем учетную стоимость материалов списывают проводкой:

Дт 10 Кт 15 — материалы оприходованы по учетным ценам

В результате на 15 счете останется сальдо — отклонение фактической стоимости от учетной. Сальдо будет списано одной из проводок:

Дт 15 Кт 16 — превышение учетной стоимости над фактической;

Дт 16 Кт 15 — превышение фактической стоимости над учетной.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Как ведут аналитический учет по 10 счету

Аналитику на 10 счете ведут в разрезе мест хранения, например, по складам и цехам, и в разрезе сортов, видов и партий материалов.

С какими счетами корреспондирует счет 10

Все счета, с которыми корреспондирует счет учета материалов, собраны в таблице.

| Счет 10 корреспондирует по дебету с | Счет 10 корреспондирует по кредиту с |

|---|---|

| 10, 15, 20, 23, 25, 26, 28, 29, 40, 41, 43, 44, 60, 66, 67, 68, 71, 75, 76, 79, 80, 86, 91, 97, 99 | 08, 10, 20, 23, 25, 26, 28, 29, 44, 45, 76, 79, 80, 91, 94, 97, 99 |

Основные проводки с 10 счетом

В таблице мы собрали основные бухпроводки, где фигурирует 10 счет.

| Дебет | Кредит | Суть операции |

|---|---|---|

| 10 | 15 | Оприходовали материалы (при использовании счета 15) |

| 10 | 20 | Произвели материалы на основном производстве |

| 10 | 23 | Произвели материалы на вспомогательном производстве |

| 10 | 29 | Произвели материалы на обслуживающем производстве |

| 10 | 60 | Приобрели материалы у поставщика |

| 10 | 66/67 | Получили материалы в качестве краткосрочного / долгосрочного товарного кредита |

| 10 | 71 | Приобрели материалы через подотчетное лицо |

| 10 | 75 | Материалы внесены в качестве вклада в уставный капитал |

| 10 | 91 | Оприходован излишек материалов, найденный при инвентаризации |

| 08 | 10 | Списали материалы для ввода в эксплуатацию основных средств |

| 20 | 10 | Отдали материалы в основное производство |

| 25 | 10 | Использовали материалы на общепроизводственные нужды |

| 26 | 10 | Списали материалы на общехозяйственные расходы |

| 28 | 10 | Списали материалы для устранения брака |

| 29 | 10 | Передали материалы для нужд обслуживающего производства |

| 44 | 10 | Списали материалы на расходы для продажи |

| 91 | 10 | Списали стоимость проданных материалов |

| 94 | 10 | Обнаружили недостачу материалов при инвентаризации |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет сырья и материалов в разрезе складов, цехов, видов и серий. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Читайте также: