На сколько подорожал металл

Обновлено: 04.10.2024

Колебания цен на черные и цветные металлы на мировых рынках и в России обусловлены широким перечнем причин, начиная от сложной геополитической обстановки и заканчивая санкционной политикой Запада против РФ. Объемы экспорта цветных и черных металлов из России в начале 2022 года превысили 6 млрд долларов. Но уже к сентябрю-октябрю металлургам пришлось глобально пересматривать ценовую политику из-за внешнего давления санкций и отсутствия возможностей для реализации продукции в тех же масштабах.

Динамика цен на металл в сентябре 2022 года

Отрицательную динамику к 19 сентября 2022-го демонстрируют алюминий (2 257 долларов), медь (7 790), свинец (1 880), цинк (3 122 $ за тонну), а положительную — сталь (356 $ за тонну) и никель (23 475 долларов). Железная руда (как основной компонент стали) к середине сентября подорожала на 2 %. Никель поднялся в цене на 17 %. Остальные металлы подешевели в среднем на 12-15 %. Подробная актуальная информация на графиках (источник).

График динамики цен LME на сталь сентябрь-октябрь 2022

График динамики цен LME на алюминий сентябрь-октябрь 2022

График динамики цен LME на цинк сентябрь-октябрь 2022

График динамики цен LME на медь сентябрь-октябрь 2022

График динамики цен LME на никель сентябрь-октябрь 2022

График динамики цен LME на олово сентябрь-октябрь 2022

График динамики цен LME на свинец сентябрь-октябрь 2022

Причины снижения/роста цен на металл в сентябре 2022 года

Спрос на черные металлы в связи с их использованием в строительной отрасли, промышленном производстве во второй половине сентября заметно снизился. Отсюда и удешевление стали. На внутреннем рынке по-прежнему наблюдается ее переизбыток. Нет новых сфер для вывода чермета. Чтобы переключиться на азиатские рынки, металлургам нужен доллар по цене 70-80 рублей. Но нынешний курс не внушает оптимизма. Американская национальная валюта слишком медленно дорожает (июль — 58,1 руб., август-сентябрь — 60,03 руб.). К другим причинам снижения «металлических» цен относятся:

- умеренная инвестиционная активность — нет прежних интенсивных вложений в промышленность и строительство из-за сложной экономической обстановки во всем мире, сохранения опасной геополитической обстановки. Компании не спешат с открытием новых филиалов, запуском производств;

- снижение спроса на металлы из-за окончания строительного сезона — во второй половине сентября закупки материалов приостанавливаются;

- правительственные ограничения для металлургов — актуальны с мая 2022 года. Власти РФ регулируют наценку, чтобы исключить риск резкого роста цен на внутреннем рынке.

Но никель к сентябрю-октябрю вырос в цене в отличие от других металлов. Это обусловлено продолжающимися поставками в ЕС и США в обход логистических трудностей. Санкции не коснулись никеля и алюминия напрямую, хотя и обсуждались еще в четвертом пакете. Сейчас цены на электроэнергию в Европе и Америке катастрофически растут (в шесть-семь раз), что вынуждает их создавать металлические «запасы» на будущее. К сентябрю объемы экспорта никеля и алюминия выросли на 65 % в сравнении с началом 2022 года.

Цены крупнейших российских металлургов

Ведущий производитель алюминия в РФ Rusal в сентябре удерживает цены на уровне 140 рублей за килограмм. «Норникель» в сентябре реализует никель за 1 399 рублей за килограмм. Рост цен по отношению к предыдущему месяцу составляет 15-18 %. Приведем примеры расценок для других производителей России:

- «Уральская горно-металлургическая компания» — 467 руб. за один килограмм меди, 116 рублей за 1 кг свинца.

- «Челябинский цинковый завод» — 193 руб. за килограмм цинка.

- «НЛМК» — 22 руб. за 1 кг стали (железная руда).

Прогнозы по металлам на сентябрь-октябрь 2022

Алюминий и никель, которые продолжали дорожать и в сентябре, ждет незначительное падение — на 5-7 %. Краткосрочный прогноз на октябрь — пессимистичный. Глобальные закупки никеля и алюминия могут прекратиться из-за вспышки коронавирусной инфекции в Китае, назревания рецессии на фоне глобальной инфляции, ужесточения монетарной политики ФРС в США. Переключиться на азиатские рынки за месяц вряд ли удастся, поэтому металлы продолжат дешеветь. Но аналитики обещают, что рынок обойдется без резких скачков вниз в сентябре-октябре.

Динамика цен на металлолом Октябрь 2022

Лом цветных и черных металлов в сентябре-октябре 2022 года вновь продемонстрировал отрицательную ценовую динамику. После февральских событий геополитическая ситуация кардинально изменилась, затронула мировую экономику. Цены на сталь упали на 30-40%, продолжают снижаться ко второй половине сентября. Это влечет за собой постепенное удешевление металлолома.

Динамика цен на металлолом в октябре 2022

Средняя цена лома черных металлов на внутреннем рынке на 19 сентября 2022-го составляет 20 010 рублей за одну метрическую тонну. Снижение за месяц составило 5% с 21 000 рублей.

График 1. Динамика лома черных металлов в октябре 2022 (индекс: translom)

Лом цветных металлов, на примере алюминия показывает незначительное снижение ко второй половине сентября на 3-5%.

График 2. Динамика лома цветмета (источник: translom)

Причины изменения цен черного и цветного металлолома

Ко второй половине сентября цены на лом на 35-45% ниже в межгодовом сравнении. Ключевые металлургические предприятия России («Северсталь», «ЕВРАЗ», «ММК») находятся под евро-американскими санкциями. Экспорт стали из России в страны Запада не возможен. Отсутствие рынков сбыта ведет к ее удешевлению, что отрицательно сказывается и на металлоломе. Наблюдается не дефицит, а избыток на внутреннем рынке. Помимо этого, к причинам падения цен на лом чермета причисляют:

- опасную для металлургов политику ЦБ РФ — доллар укрепляется очень медленно (с 58,1 рубля в августе до 60,03 рубля в сентябре). Пока американская нацвалюта не вырастет до 70-80 рублей за единицу, металлургические компании не смогут выровнять цены. Поэтому и лом не может подорожать;

- отсутствие спроса на стройматериалы — сезон завершается к сентябрю-октябрю, что тормозит покупательскую способность девелоперов, крупных застройщиков;

- потребность продавать лом на азиатские рынки с 25-процентным дисконтом — речь идет только о том, чтобы выдержать конкуренцию при реализации металлоизделий в Китае, Индии. О повышении стоимости говорить не получается.

Лом цветных металлов не так «просел» в цене, поскольку алюминий, никель по-прежнему пользуются спросом в Европе и США. Они не попали под санкции, поэтому продолжают отправляться на экспорт. Отсюда и высокий интерес к цветному металлолому. Европа и США страдают от катастрофического (в 5-6 раз) роста цен на электроэнергию. Их заводы не способны вырабатывать должные объемы цветмета, что ведет к необходимости продолжения российских закупок.

Цены на металлолом от ведущих поставщиков России

Поставщики лома чермета и цветмета в РФ ориентируются на цены ниже средних на внутреннем рынке. За последний месяц компаниям пришлось опустить стоимость на 4-5%. Приведем актуальные примеры цен:

- «РусМеталл Групп» - 7 500 рублей за тонну;

- «Металлолайн» - 9 000 рублей;

- ООО «Скупка металла» - 11 000 рублей;

- «Евролом» - 12 700 рублей;

- ООО «Вторметалл Москва» - 14 000 рублей.

Мировая динамика цен на металлолом

Цены на мировом рынке тоже опускаются под влиянием сложной геополитической обстановки, экономических кризисов и снижения спроса. Подробная информация ниже.

График 3. Динамика цен на внешнем рынке на лом чермета в октябре 2022 (источник: translom)

График 4. Динамика цен на лом алюминия в октябре 2022 (LME, источник: translom)

Прогноз на металлолом сентябрь-октябрь 2022 года

Металлолом в октябре текущего года вновь покажет отрицательную ценовую динамику. Этому будут способствовать нестабильность в мировой экономике, санкции на экспорт, снижение стоимости стали, легирующих компонентов. Есть и оптимистичный прогноз, но он долгосрочный. Отложенный спрос на металлолом вряд ли «выстрелит» в октябре даже при условии интенсивной застройки территорий ДНР. Срочных заказов в середине осени ждать не приходится, поэтому строительные компании не планируют делать закупки. Цены по-прежнему будут зависеть от спроса, напряженной геополитической обстановки в мире.

Цены на металл во втором полугодии 2022 года

Российский рынок металлолома в 2021 году развивался активно, хотя уровень экспорта снизился на 13% в сравнении с 2020-м. Перспективы в начале текущего года были «радужными». Подъем сырьевых рынков вел к росту цен на металлолом и готовую продукцию из стали, никеля, цинка. Но дополнительные санкции, наложенные ЕС и США на металлургических гигантов («Норильский никель», «НЛМК», «ММК», «Северсталь»), запреты на экспорт, проблемы с импортом многих товаров спровоцировали движение вниз. Заводы перестали удерживать высокие цены из-за проблем с логистикой, отсутствия возможностей для сбыта продукции. Металлолом подешевел на тридцать процентов.

Вторая половина 2022 года: аналитика и прогноз по ценам на металлы

Четкая тенденция снижения цен на металл еще на 10-15% ожидаема, по мнению управляющего руководители аналитической корпорации «Исток». Олег Масленников подчеркивает, что «примерно 16 тысяч рублей за тонну металлолома — не предел» (Источник: статья). Уже конце июня компаниям придется снизить стоимость до этого уровня. Но Масленников отметил, что коснется столь резкое снижение не всех металлургов. Предприятия трубного проката и военной, оборонной промышленности могут сохранить условный уровень на 20 тысячах рублей за тонну.

Переломным моментом может стать август. Именно в конце лета идет формирование зимних запасов, появляется понимание того, какими будут цены. Глава «Истока» считает, что к росту цен могут привести события, не связанные с металлургией, - к примеру, укрепление доллара по отношению к российской национальной валюте.

Создание запасов не должно сильно отразиться на ценах металлолома, по мнению эксперта. Для большинства металлургических компаний этот природный ресурс является возобновляемым. Поэтому «смысла в запасах ради запасов нет». Спрос на стальную продукцию во второй половине 2022 года может остаться неопределенным. Поэтому и вложение денег в возобновляемые ресурсы нецелесообразно.

Олег Масленников подчеркнул, что на отложенный спрос к концу лета надежды мала. Он возникнет позже, когда стартует восстановление зданий. Тогда и спрос, и цены могут снова вырасти. Но точных дат, когда «выстрелит» отложенный спрос, эксперт не называет.

Предотвратить рост на внутреннем рынке: какие меры принимаются

Сейчас доля лома в сталелитейных производствах достигает 12-13% от общего объема сырья, а в электросталеплавильных — до 95%. Глава кабмина РФ уже подписал постановление, согласно которому вводятся квоты на вывоз лома металлов. Новые правила устанавливают пошлину в размере 290 евро за тонну при превышении экспорта металла на 540 тысяч тонн. Они действуют только для вывоза за пределы ЕАЭС. Данное решение должно полностью закрыть потребности металлургов и исключить возможный прогнозируемый рост цен.

Санкции для гигантов в металлургии РФ: как отразятся на ценах

Под санкции Запада попали НЛМК (чугун и сталь), «Северсталь», ММК (железная руда, сталь, чугун), «Русал» (алюминий), «Норильский никель» и «Евраз» (сталь). Европа для них закрыта, возникают существенные проблемы с отгрузками. Объемы производства сокращаются, поскольку металлы некуда экспортировать.

Перенасыщение внутреннего рынка ведет к падению стоимости металлопроката, но это и является приоритетной целью властей на данном этапе. Аналитик Виталий Калугин подчеркивает, что серьезную роль играет и сокращение строительства. «Пандемийный» бум закупок миновал. Сейчас гигантских строек нет, многие застройщики замораживают проекты, что еще больнее бьет по металлургам.

«Северсталь» под угрозой

В начале июня 2022 года санкции США против «Северстали» были расширены. Они коснулись подконтрольных компаний и главного акционера — Алексея Мордашова с членами его семьи. Америка прекратит все операции с корпорацией до 31 августа.

Эта новость обрушила стоимость акций компании на 15%. Американские санкции могут негативно отразиться на обслуживании долговых обязательств «Северстали». Если они будут расширены, компания может лишиться до 40% экспортной выручки. Наряду с понижением цен на внутреннем рынке потери могут иметь фатальные последствия для крупнейшего поставщика стали.

Китай и Индия: новые направления или ложные надежды?

Масштабная переориентация продаж металлопроката на азиатское направление ждет всех российских «гигантов» в этой сфере. Но аналитики не делают впечатляющих прогнозов. По мнению эксперта ИК «Велес Капитал», Азия занимает очень низкую долю в структуре продаж российских металлургов. Он подчеркивает, что та же «Северсталь» получала до 34% выручки от поставок в Европу. Каких либо существенных объемов в Китай компания не поставляла. Это касается и других поставщиков. Сравним выручку крупных экспортеров в 2021 году:

- ММК — 7% на Европу и 4% на Азию;

- «Мечел» — 18% на Европу и 2% на Азию;

- «Металлоинвест» — 29,3% на европейский рынок и 8,5% на азиатский.

Для выстраивания клиентской базы придется потратить немало времени и ресурсов. Переброс существенных объемов на новые рынки неминуемо приведет к росту издержек при организации логистики, пересмотру цен для новых партнеров.

Китайский рынок охватывает свыше 50% мировых объемов потребления стали, меди, никеля . Но доля импорта составляет всего 25%, что обусловлено внушительными производственными мощностями. Поэтому возможности замещения азиатских металлов российскими ограничены. Переориентация экспорта с «недружественных» стран на потенциальных партнеров не будет простой, по мнению экспертов «Атона». К примеру, до санкций Россия поставляла в ЕС до 10 млн тонн ежегодно. Это 70% от импорта стали в Китай. С железной рудой дела обстоят немного лучше. Азиатские страны и Индия нуждаются в 1,2 млрд тонн в год. Поэтому объемы из РФ могут оказаться задействованными в этой отрасли.

Спотовые цены на металлы (в частности, на сталь) на рынке Китая и Индии на 50% ниже европейских. Поэтому с позиции экономической выгоды сотрудничество с азиатскими странами пока не сулит России большой выгоды и перспектив. Доходы российских компаний могут существенно снизиться. Аналитик УК «Открытие» Ирина Прохорова обращает внимание на то, что «цены на горячекатаный прокат в Китае находятся на уровне 879 долларов за тонну» (Источник: статья). Это еще раз подтверждает фактическое отсутствие экономической выгоды при сотрудничестве с азиатскими партнерами. Неминуемо и увеличение стоимости экспорта по следующим причинам:

- дефицит специальных контейнеров для транспортировки;

- нехватка судов, которые готовы принимать на борт грузы;

- ограничения на обработку ввозимой продукции в европейских портах.

За счет собственных производственных мощностей Китай и Индия вряд ли предложат России настолько выгодные условия, что смогут компенсировать простои компаний из-за евро-американских санкций. Зато придется сильно нагрузить восточное направление РЖД, которое и так перегружено. Рост расстояний приведет к повышению цен на перевозки, что еще меньше сориентирует на экспорт по азиатскому направлению.

Государство готово поддержать металлургов

Осенью текущего года должен быть завершен проект дома (семнадцать этажей) полностью на стальном каркасе. В ноябре 2022-го планируется закончить несколько таких типовых проектов для дальнейшего строительства. В отличие от монолитного возведения применение стали поможет в два-три раза сократить срок сооружения зданий. Напомним, что ограничения на строительство домов на базе легких тонкостенных металлических конструкций сняли в Минстрое ранее. По плану профильного Министерства сталь пригодится для:

- детских садов на сто мест и более;

- школ на 270 мест и более;

- производственных зданий, включая мусоросжигательные заводы;

- быстровозводимых сооружений для применения в ЧС.

О плюсах

В США на базе металлов строится свыше 65% от всех зданий, а в РФ — этот показатель менее 13,5%. С помощью стали и сокращения сроков возведения домов девелоперские организации смогут снизить расходы на 15%. Металлоконструкции расширяют полезную площадь, поскольку одна колонна из бетона занимает один квадратный метр, а стальная балка — в несколько раз меньше.

Но все же мнения расходятся. Так, глава ГК «Основа» Александр Ручьев подчеркивает, что «жилье из железобетона комфортнее». Он отметил, что внедрение стального строительства происходит уже на протяжении нескольких лет, но особых успехов в этой сфере не наблюдается. Директор группы компаний уверен, что не такими мерами нужно лоббировать интересы металлургов. Помочь им в сложившейся ситуации может масштабное применение стали в дорожном строительстве. Представители металлургических компаний «Северсталь» и «Евраз» настроены более оптимистично, но точных прогнозов успешной замены железобетона на сталь пока не дают.

ПСБ: Прогноз цен на черные и цветные металлы на 2022-23 г.г.

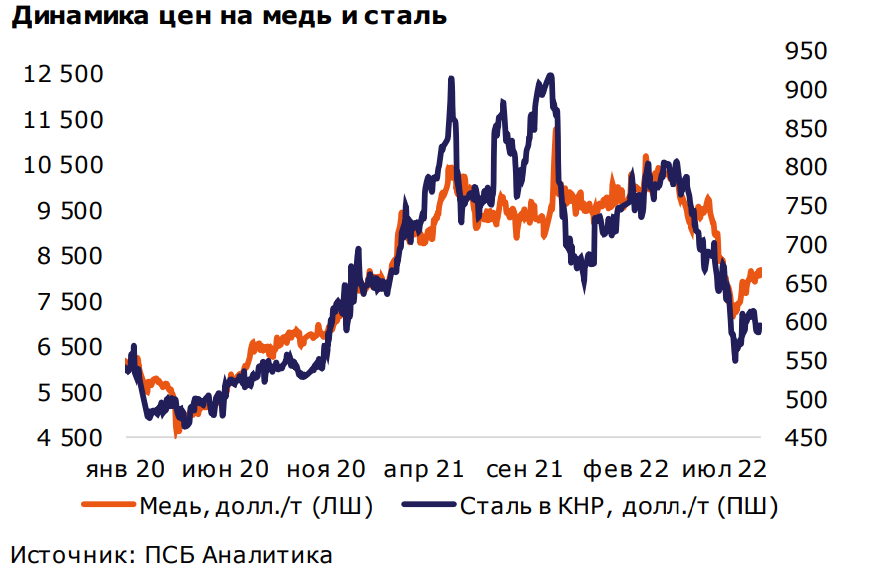

Массовые отмены ограничений, связанных с COVID-19 в первой половине 2021 года, привели к рекордным уровням спроса на продукцию сектора металлургии и горной добычи, что обеспечило ощутимый рост выплавки и финансовых результатов представителей отрасли. Впрочем, уже во второй половине 2021 года цены на металлопродукцию перешли к коррекции, движимые снижением спроса на фоне борьбы с выбросами СО2 в Китае, а также обострившимися проблемами в строительном секторе страны. Цены на металлопродукцию в мире также активно снижались на фоне цикла повышения ключевых ставок во многих странах. В начале 2022 года на фоне резкого сокращения предложения (преимущественно из-за проводимых в Китае Олимпийских игр), цены на металлы частично отыграли свои потери, однако после старта СВО в Украине и вспышек COVID-19 в Китае конъюнктура глобальных рынков металлов продолжила ухудшаться, а цены – пошли уверенно вниз.

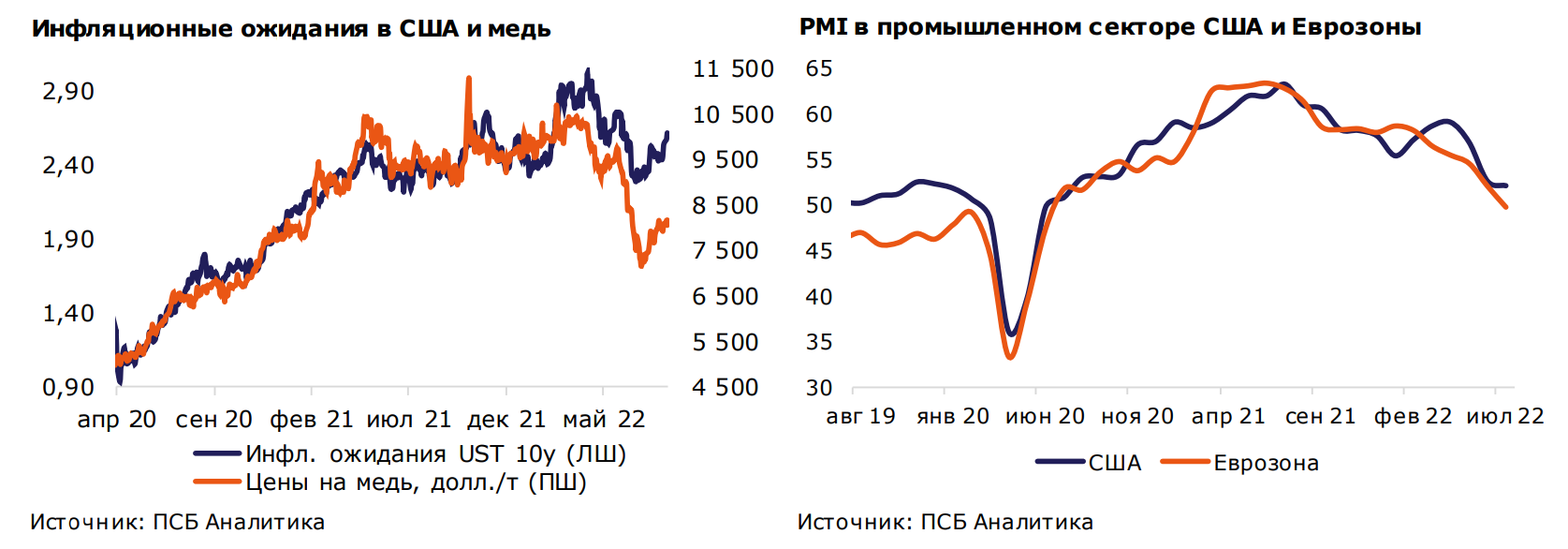

Последствия СВО привели к ускорению темпов роста глобальной инфляции, которая вынудила ведущие ЦБ во главе с ФРС перейти к активному повышению ключевых ставок, что повлияло на ключевой для металлургов сектор – строительный. При этом давление на застройщиков оказывали высокие цены на сырье и низкий уровень спроса со стороны населения. Так, например, в Китае объем продаж недвижимости уже в июле снизился на 50% г/г – антирекорд за последние 20 лет, в США объем продаж домов на первичном рынке упал на минимумы с 2016 года – 511 тыс. штук., что дает сигнал о том, что пикирование цен на металлы пока далеко от завершения, а инфляция будет определяющим драйвером цен.

Глобальная инфляция, по нашим оценкам, достигнет пика в 2022 году ипойдет на снижение в 2023 году. Так, мы ожидаем в текущем году инфляцию в США на уровне 7,8% г/г, а в 2023 – 3,3% г/г. Основное давление привносится в первую очередь высокими ценами на энергоносители и высокой стоимостью логистики. Нормализация инфляции в 2023 году позволит «устаканить» цены на металлы на исторически адекватных значениях ввиду снижения стоимости средств производства.

Тем не менее, в настоящее время появляется все больше признаков того, что экономическая ситуация в развитых странах будет ухудшаться. Не только усиливается негативная динамика капиталоемких отраслей, чувствительных к ставкам, но и показателей деловой активности. Так, индексы PMI в промышленном секторе США и Европы уже снижаются, отражая повышающиеся риски спада и потребительской активности, естественной в условиях высокой инфляции, имеющей уже в большей степени немонетарный характер. И в этих условиях решительность ведущих ЦБ по дальнейшему повышению ставок практически гарантирует снижение экономической активности в ближайшие кварталы. Сложная ситуация и в КНР, из-за политики нулевой терпимости властей к коронавирусу и серьезных проблем в финансовом и строительном секторах.

Мы полагаем, что второе полугодие экономики США и Европы завершат умеренным снижением, а пик экономического спада в этих странах может прийтись на первую половину 2023 года, причем из-за склонности ФРС и ЕЦБ повышать ставки и держать их на завышенном уровне длительное время, резкого восстановления мы можем и не увидеть. В целом наш базовый прогноз предполагает замедление темпов роста глобального ВВП с ожидаемых 2,2% в 2022 году до 1,7% в 2023 году. Это, по нашим оценкам, заметно сократит спрос на продукцию на рынке. И, как следствие, способно потянуть вниз мировые цены на большинство металлов. Так, в США видим возможным снижение темпов роста ВВП с ожидаемых 1,6% в 2022 году до 1,1% в 2023 году, в Европе – до 1%. А вот в Китае, благодаря ослаблению карантинных ограничений, рост ВВП может ускориться до 4,4% в 2023 году (опасаемся, что в этом году рост составит лишь 3,3%), что сдержит ослабление конъюнктуры рынков металлов.

На фоне данных предположений мы пересмотрели свой прогноз по ценам на металлы преимущественно в сторону снижения на 2022-23 г.г. Алюминий. Энергокризис в Европе способствует сокращению производства местными предприятиями. Высокие цены на энергоносители сказались и на рынке США, где выплавка снижается уже третий месяц подряд. Отметим, что проблемы с производством в развитых странах из-за рекордных цен на электричество будут компенсированы предложением алюминия из Китая и России, из-за чего роста стоимости металла мы не ждём. Однако увеличившиеся риски ещё большего сокращения производства в Европе будут поддерживать цены на алюминий в течение ближайших лет, из-за чего снижение цен в 2023 г. объясняется скорее высокой базой 2022 г., а не фундаментальными факторами.

Медь. В отличие от других промышленных металлов, проблем с производством меди нет, так как крупнейшими поставщиками для всего мира являются страны Южной Америки. Ожидаем, что власти Китая поддержат застройщиков, что позволит частично восстановить спрос на медь. Дополнительным небольшим поддерживающим фактором станет желание Пекина нарастить генерацию электричества с помощью возобновляемых источников энергии, что приведёт к увеличению потребления меди. Однако, на наш взгляд, спрос в Китае увеличится не так сильно, как это необходимо, а отсутствие значимых рисков с производством приведут к тому, что цены на медь покажут худшую динамику среди цветных металлов в 2022 г. и 2023 г.

Никель. На рынок никеля мы смотрим более оптимистично. На данный момент основной рынок сбыта, — это производство нержавеющей стали. Однако весьма активно растёт использование металла в аккумуляторных батареях. Если ещё пару лет назад производители аккумуляторов занимали несущественную долю на мировом рынке никеля, то сейчас она выросла до 15%. На этом фоне складывается дефицит высококачественного никеля, который, по нашим ожиданиям, будет только усиливаться. Поддерживающим фактором также выступит и то, что Индонезия планирует ввести пошлины на экспорт ферроникеля и никелевый чугун, чтобы подтолкнуть к развитию локального производства нержавеющей стали и аккумуляторных батарей. В случае введения ограничений, есть существенный риск усиления дефицита никеля на мировом рынке. Таким образом, мы смотрим на перспективы цен на никель наиболее оптимистично относительно всех остальных промышленных металлов.

Сталь. Более консервативно мы смотрим на рынок черной металлургии. Энергетические кризисы в Европе, Китае и кризис строительной отрасли в КНР являются ключевым фактором, способствующим ухудшению конъюнктуры рынков стали. Высокая себестоимость производства сталелитейной продукции делает ее производство нерентабельным для предприятий. Так, например, ArcelorMittal уже закрыл 2 завода в Европе. Полагаем, что с уходом на второй план энергетических кризисов в 2023 году цены на сырье нормализуются, а соответственно и цены на сталь в рамках исторически адекватных значений. В 2023 году из значимых факторов, влияющих на конъюнктуру сталелитейного рынка, выделим также и рынок глобального автопрома, который может остаться в упадке вплоть до окончания 2023 года.

Егор Жильников, главный аналитик отдела экономического и отраслевого анализа ПСБ

Александр Головинов, аналитик ПСБ

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Тревожный тренд: почему дорожает металл и металлопрокат?

В 2021 году резко подорожала вся техника и товары для дома, включая дверную фурнитуру. Виной всему рост цен на металл. Наметился он еще летом 2020 года, а к зиме достиг таких эпических размахов, что об этом заговорили на федеральном ТВ.

В попытке разобраться, что вообще происходит, мы не ограничимся текущими событиями, а откатимся немного назад, взяв за точку отсчета 2014 год – начало кризисного периода в России. Сразу оговоримся: основной акцент в статье сделан на металлы и сплавы, применяемые в производстве дверной и оконной фурнитуры. Это в первую очередь сталь и алюминий, а также медь с цинком, из которых выплавляют латунь и ЦАМ (ZAMAK).

На мировом рынке металл торгуется за американские доллары. В России – за рубли, но с корректировкой под нынешний курс валют.

Сырьевые металлы волатильнее, чем потребительские товары. Даже в годовом срезе динамика здесь скорее синусоидальная, чем линейная.

Острее всего на колебания стоимости влияют дефицит и перепроизводство. При первом металл скачкообразно дорожает, при втором – дешевеет.

Медь – самый волатильный из базовых металлов, а заодно индикатор активности рынков. Так, с марта 2020 г. по февраль 2021 г. медь подорожала на 99% – до $9,200 за тонну. Таких котировок мир не видел 10 лет.

Китай – главный потребитель металлургии и центр мирового производства. Часто, чтобы понять, почему растут цены на металлопрокат, достаточно посмотреть, что происходит в Китае. За примерами далеко идти не придется. 2020 год показал, как пара месяцев простоя китайских фабрик в одной отдельно взятой провинции могут вогнать экономики стран мира в предколлапсное состояние и разогнать инфляцию до третьей космической скорости.

Покажем на графиках, взятых с сайта Лондонской биржи металлов (LME). Срез данных: с января 2014 г. по февраль 2021 г. для алюминия, меди и цинка. Что касается стали, данные доступны только с марта 2016 г. по февраль 2021 г.

Еще в начале 2014 года доллар был сильным, а нефть и зависимый от нее рубль – дорогими. Казалось, что все в мире было в изобилии, в том числе металл. На медных рудниках в Чили излишков было столько, что фьючерс на медь упал до не виданных с 2010 года $6,446 за тонну. Один в один ситуация наблюдалась с алюминием и сталью в Китае.

Рынок отреагировал самым логичным способом: инвестиции – сократить, производственные обороты – сбавить. Так, China Hongqiao Group, крупнейший производитель алюминия в мире, снизил мощности на 2,68 млн. тонн. В 2017 в китайской провинции Хубэй были закрыты устаревшие сталелитейные цеха с индукционными печами. Все это в сумме с прочими фактами и обеспечило постепенный ценовой отскок, эффектом которого мы теперь наслаждаемся в полной мере.

Одно потянуло за собой второе, а события Крымской весны стали поводом и для третьего. В итоге доллар, стартовавший в январе с 33 руб., заканчивал год на отметке 56 руб., на пике подскочив до шоковых 68 руб. Если кто-то на этом и выиграл, то разве что экспортеры металла с производственными мощностями в России. И то до первой закупки импортного оборудования и ближайшей корректировки внутренних цен.

В апреле 2018 США внесли в санкционный список активы Олега Дерипаски. Одним из таковых оказался «РУСАЛ», второй в мире производитель первичного алюминия. Биржи сразу предупредили: торговать русаловским сырьем будем с ограничениями. Это в одночасье подогрело спрос. Из-за угрозы дефицита алюминий в моменте подорожал на 30% и к прежним значениям вернулся к началу 2019 года, когда санкции с «РУСАЛа» были сняты.

В последние годы все очевиднее интеграция в глобальные рынки Индии. Затеянная правительством Моди неоднозначная аграрная реформа может пустить под откос малое фермерство, но в перспективе наверняка сделает Индию мировой продовольственной корзиной. Однако для этого требуется капитальная модернизация техники, закупка мощных тракторов и современного сельскохозяйственного инвентаря. А это металл, много металла.

Продолжая исследовать карту Азии, нельзя не упомянуть о Новом шелковом пути – транспортном коридоре, связующем Китай с Европой. Один лишь этот грандиозный инфраструктурный проект обеспечил металлургию капиталовложениями на годы вперед. Вспомним и другую масштабную инициативу Китая – начатый в 00х перевод всей страны с пожароопасной алюминиевой электропроводки на медную. Это сразу вызвало рост цен на медь, а заодно и сплавы на ее основе, включая латунь и ЦАМ.

В 2017 году вспыхнули забастовки на двух крупнейших медных рудниках – Grasberg (Индонезия) и Escondida (Чили). Последний, где стачка длилась рекордные 43 дня, недосчитался по итогу 120 тыс. тонн меди. В результате за 2017 год котировки меди прыгнули с $5,500 до $7,200 за тонну. Выше цены не поднимутся вплоть до ноября 2020 года.

В январе 2019 года произошла трагедия на железорудной шахте Vale в Бразилии. Прорыв дамбы хвостохранилища унес жизни 270 человек, 24 тысячи жителей низменных районов были эвакуированы. Комиссия назвала причиной аварии грубые просчеты при строительстве. Итог разбирательств: урезание мощностей Vale на 20% и снижение экспорта железной руды на 80 млн. тонн в год. К концу 2020 года компания еще не восстановила производство в полном объеме.

Отметим, что Vale – ведущая компания в мире по добыче железной руды и никеля. Если она встанет или просто сбавит обороты, это немедленно скажется на настроениях рынка. Что, собственно, произошло.

В 2018 году президент США Дональд Трамп установил пошлины на импорт стали (+25%) и алюминия (+10%). Хотя нововведения затрагивали все страны, не входящие в североамериканский блок, прицельнее всего они били по Китаю. Такой протекционизм плюс симметричный ответ из Поднебесной (+25% на импорт американского алюминиевого лома), да еще и на фоне слабеющего доллара, вылились в сброд и шатание. Импортерам не из североамериканского блока пришлось выбирать: или цены вверх, или с рынка вон. Выбрали первое.

В 2020 году мир наблюдал еще одну эскалацию конфликта. На этот раз окончательно рассорились Китай и Австралия – на фоне призывов последней к расследованию происхождения коронавируса Sars-CoV-2. В отместку Китай перестал закупать у Австралии медь и запретил своим сталелитейщикам использовать австралийский коксующийся уголь, сбив собственное же производство с рельсов и всколыхнув мировой рынок. Типичная ситуация: кулаками машут двое, но цены растут для всех.

Во имя спасения планеты от изменения климата, которое, по версии ООН, вызвано деятельностью человека, страны должны дружно снизить углеродный след, перейти на возобновляемые источники энергии и вообще жить в единстве с природой. Этой концепции придумано звонкое название «устойчивое развитие», а дорожная карта с первыми целями размечена до 2030 года.

Декарбонизация экономик требует модернизации вообще всего. Гигантские массивы ландшафтов будут отданы под ветрогенераторы, солнечные панели и резервные источники энергии. Через каждый километр понаставят зарядочные станции для электротранспорта. Линий электропередач протянут столько, что хватит, чтобы замотать Землю в клубок. Для воплощения всего этого в жизнь нужны немыслимые объемы меди, стали, алюминия и редкоземельных металлов. И, естественно, расценки на них взлетят ввысь. Уже взлетают.

Так, в мае 2017 года медь вскочила в цене на 20% и не дешевела дольше года. Одна из причин тому – интерес инвесторов к использованию ее в аккумуляторах электромобилей. По данным UBS, спрос на медь будет расти и дальше, достигнув пика только в 2025 году. Плюс-минус то же, по прогнозам Nikkel Asia, ждет и алюминий, особенно на фоне заявлений Китая о сокращении его выплавки зимой ради снижения углеродного следа.

11 марта 2020 года ВОЗ объявила пандемию COVID-19. К тому моменту в Китае уже больше месяца было поставлено на паузу все производство в провинции Хубэй, центре мировой металлургии. Позже, когда в Хубэе уже снимали ограничения, загнали по домам почти весь остальной мир. В итоге в апреле, на пике европейских карантинов, капитализация 30 ведущих горнодобывающих и металлургических предприятий просела на 28% от январских значений, 56 сталелитейных заводов прекратили производство. Сбор металлолома упал практически в ноль. Все это привело к тому, что на ушедшем в спячку рынке образовался жуткий дефицит металла, в частности – меди и стали.

В 2020 году на фоне накачки финансовой системы США выкупом ценных бумаг, стимулирующими пакетами для бизнеса и «вертолетными деньгами» населению доллар просел ко многим валютам. Евро, юань, швейцарский франк, австралийский и новозеландский доллар – все они выросли к американскому доллару до рекордных за последние годы значений. Поскольку на мировой арене сырьевые товары торгуются за доллары, подорожало вообще все: и черный металл, и цветной, а также нефть и газ.

Когда летом по всему миру стали снимать ограничения и выпускать людей из домов, рынок воспрянул. С новой силой возник спрос на технику, товары для дома. Предприятия, весной урезавшие производство, заработали с полной загрузкой. Стройки во многих странах не закрывались вовсе или открылись еще весной явно изголодавшимися по арматуре.

И тут сыграл тот самый дефицит сырья и складских запасов проката по всему миру. В Европе за весь 2019 год и первые девять месяцев 2020 года запасы металлопроката сократились на 19 млн. тонн. Причем осенью трейдеры проката осторожничали, надеясь, что еще вот-вот – и цены на металл пойдут вниз, тогда и можно будет закупаться. Но этого не произошло, арматура методично продолжила дорожать.

Итог: к зиме 2020/2021 спрос ощутимо превысил предложение. И все это на фоне мгновенной переориентации российской металлургии на экспорт (в погоне за $$$), пустых складов, проблем с морскими перевозками из Китая и вестей об очередном пакете стимулирующих мер в США. Собственно, это и есть ответ на вопрос, что произошло с ценами в 2021 году и почему дорожает металл. Хотя нет – осталась еще одна причина.

По новым правилам, с 1 января 2021 года ставка НДПИ для железной руды и цветмета умножилась на рентный коэффициент 3,5. Бизнес единодушен: «рентный коэффициент» – просто неловкий эвфемизм для прямого повышения налога. Крайне вероятно, что инициатива, изначально направленная против играющих на девальвации рубля экспортеров, больнее всего ударит по потребителю, спровоцировав повышение цен на все изделия из металла.

Корректировка цен под годовую инфляцию. Например, за 2020 год инфляция в России составила 4,9%. Само собой, это официальные данные.

Новые налоги и сборы. Утилизационный сбор (2012), система «Платон» (2015), увеличение НДС до 20% (2019)… Срабатывает правило: дороже производителю – дороже и потребителю.

Дорожают другие материалы и расходники. Тот же полиэтилен, используемый в упаковке, зимой 2021 г. поднялся в цене на 25-30% по сравнению к лету 2020 г.

Проблемы с логистикой из Китая. Осенью-зимой 2020/2021 из-за нехватки в Китае морских контейнеров и бюрократических препон компании со всего мира столкнулись с задержкой поставок из Поднебесной. Как следствие, в январе стоимость морских перевозок выросла до 600% по сравнению с октябрем. Железнодорожные перевозки грузов также подорожали в 2-3 раза.

Металлопрокат всегда дорожает при угрозе дефицита – будь то сокращение мощностей странами-экспортерами, ЧП или длительная забастовка на рудниках. В 2020 году мир беспрецедентно отреагировал на пандемию COVID-19 введением карантинов. Были приостановлены производства, прекращен сбор лома. Случился острейший дефицит металла, приведший через пару месяцев к лавине отложенного спроса. В случае с Россией на все это налагаются старые родовые проблемы: девальвация рубля и санкции.

Читайте также: